|

Vendredi 27 septembre | Le point hebdo de l'investisseur |

| Semaine volatile pour les places financières, les opérateurs ont du composer entre les tensions politiques américaines, avec la menace d'un "impeachment" de Donald Trump et les informations contradictoires sur le front des négociations commerciales entre Pékin et Washington. L'aversion au risque du début de semaine s'est quelque peu estompée et les indices amorcent un rebond technique, à 15 jours de la reprise des pourparlers sino-américains. |

| Indices Sur la semaine écoulée, c'est en Asie où les replis sont les plus significatifs. Le Nikkei a perdu 0.9%, le Hang Seng -1.9% et le Shanghai composite -2.5%. En Europe, à l'heure de ce point, les grands indices ont limité la casse, le CAC40 enregistre une perte hebdomadaire de 1.1%, le Dax cède 0.9% et le Footsie progresse de 0.3%. Quant au Portugal, il recule de 1.9%, l'Italie de 0.8% alors que l'Espagne est quasi stable. Aux Etats-Unis, le S&P perd 0.5% sur la semaine, le Nasdaq100 0.9% et le Dow Jones fait du surplace. |

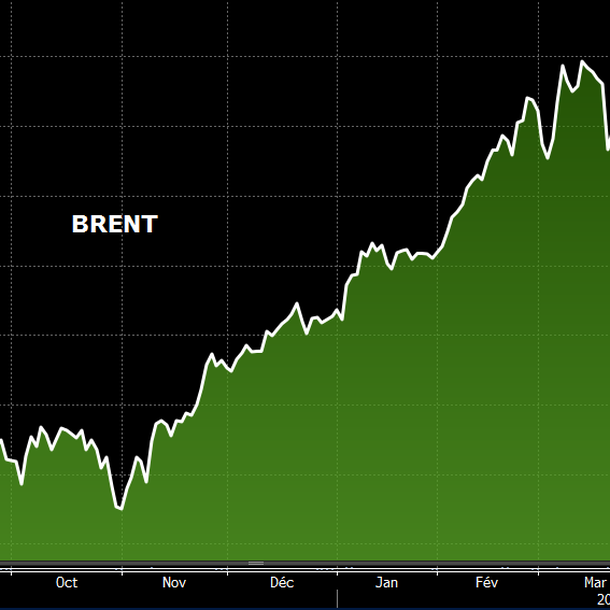

| Matières premières Les cours pétroliers ont pratiquement retracé la flambée des prix liée à la paralysie temporaire de la production saoudienne (voir graphique). Deux semaines après les attaques des forces houthis, celle-ci serait entièrement rétablie, soit beaucoup plus tôt que prévu. Cette reprise de l'offre saoudienne, couplée à une hausse surprise des stocks de brut US tendent à éclipser la montée des tensions géopolitiques dans la région, le Pentagone ayant annoncé l'envoi de soldats et de missiles en Arabie Saoudite. Le WTI perd ainsi du terrain à 56 USD tandis que le Brent se négocie autour de 62 USD. L'heure est aux prises de bénéfices sur le compartiment des métaux précieux, pénalisé par la bonne tenue des marchés actions et la montée du dollar américain. L'once d'or se traite en deçà des 1500 USD, l'argent s'échange autour de 17.5 USD et le palladium cale sous 1670 USD. Les métaux de base ont, en revanche, fini la semaine en ordre dispersé. Le cuivre et le nickel se stabilisent à 5757 et 17365 USD, l'étain progresse à 16700 USD tandis que l'aluminium s'enfonce à 1724 USD. Graphique du Brent  Retombée du brent après l'attaque de drones sur les installations pétrolières saoudiennes. |

| Marchés actions Altice Europe, société holding de Patrick Drahi, qui comprend notamment les marques SFR, BFM TV et RMC, s'inscrit comme le leader incontesté de la performance sur 2019 dans l'indice élargi européen, le Stoxx Europe 600. Créée en 2001 par son actuel dirigeant et implantée dans quatre pays, la France, le Portugal, l'Israël et la République Dominicaine, la société a fait l'objet de larges révisions haussières de ses revenus, par les analystes. Avec 145% de gains depuis le début d'exercice, le titre s'est vite retrouvé dans les radars des investisseurs, grâce à l'amélioration de ses fondamentaux. Le retour de la croissance dans le fixe en France rajouté à un désendettement en cours et à la progression des marges ont constitué de nouvelles bases solides pour construire un parcours boursier de qualité. Altice Europe a nettement rebondi depuis le début de l'année et le titre est encore très éloigné de ses meilleurs niveaux (voir graphique). Entre temps, la dette s'est pourtant singulièrement réduite. La phase de « deleveraging » est donc pleinement en marche. Graphique du titre Altice  |

| Marché obligataire On a pu constater une poursuite de l'accalmie sur les taux, malgré les remous créés par les tensions sur le marché du repo aux Etats-Unis, qui ont forcé la Fed de New York à ressortir l'hélicoptère à billets. Le 10 ans américains affiche un rendement de 1.72% à l'heure où ses lignes sont écrites, alors que le Bund allemand végète à -0,58% sur la même durée et que l'OAT française évolue autour de -0.28%. La palme revient toujours à la Suisse : -0.84% ! Dans le reste de l'Europe, il faut aller en Grèce (1.32%) ou en Italie (0.83%) pour trouver des rémunérations correctes. Le 10 ans espagnol se retrouve à 0.14%, une semaine après le relèvement de la notation souveraine du pays par S&P de "A-" à "A". |

| Marché des changes L'euro cède du terrain face au billet vert pour désormais se négocier en dessous de la ligne des 1.10 USD, entraîné à la baisse par l'assouplissement de la politique de la BCE. Cette dernière fait l'objet de plus en plus de critiques, notamment de certains « faucons », fermement opposés à relancer le programme de rachat de dettes pour doper l'activité économique. La zizanie perdure au Royaume-Uni après l'arrêt de la Cour suprême annulant la suspension du Parlement décidée par Boris Johnson. Ce dernier enchaîne les déconvenues, ce qui devrait, faute de trouver un accord avec l'Union Européenne, sceller un nouveau report du Brexit au-delà du 31 octobre. Par conséquent, la livre se fragilise face à l'euro et au dollar, à l'image de la hausse de la paire EUR/GBP (à 0.89 GBP) et de la baisse du cable (à 1.22 USD). Du côté des valeurs refuges, le yen et le franc suisse se stabilisent face au billet vert, un dollar s'échangeant contre 108 JPY et 0.99 CHF. |

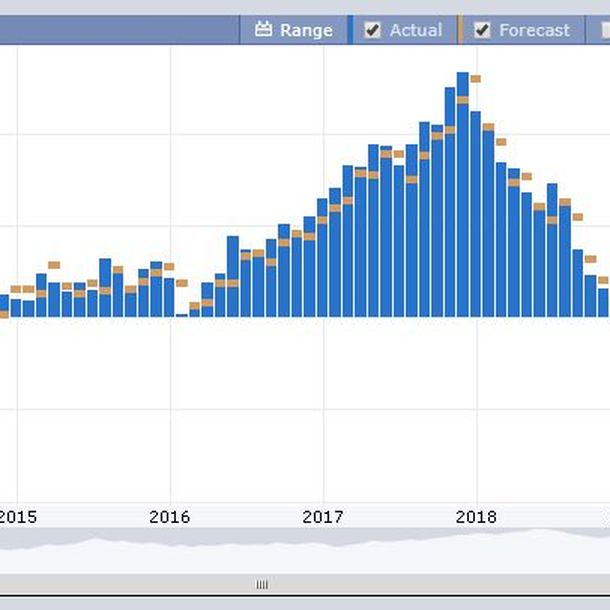

| Statistiques économiques Les indicateurs macroéconomiques sont moroses en Europe, à l'image du fléchissement des PMI européens dévoilés en début de semaine. L'activité manufacturière continue de souffrir en Allemagne, où les baromètres économiques tombent à des plus bas de 7 ans (voir graphique). Le PMI dans les services a atteint 52.5 en septembre (consensus de 54.3) tandis que le PMI manufacturier s'élève à 41.4 (consensus de 44). Aux Etats-Unis, le PIB américain progresse sans surprise de 2% en rythme annuel, confirmant la décélération de la croissance US, par rapport au taux de 3.1% du trimestre précédent. En revanche, le moral des consommateurs s'est nettement dégradé en septembre, l'indice de confiance du consommateur ayant reculé à 125.1 contre 134.2 pour le mois d'août (consensus de 133.5). La semaine prochaine, les investisseurs s'intéresseront aux indicateurs manufacturiers chinois (PMI, lundi) et aux chiffres de l'emploi américains, qui culmineront vendredi avec les statistiques mensuelles d'octobre. Indice PMI manufacturier allemand  L'indice Flash PMI manufacturier allemand vient de toucher un plus bas depuis 2012. (source : Forexfactory) |

| Stop ou encore ? Après une quinzaine riche en décisions de politique monétaire, la semaine qui arrive à son terme fut beaucoup plus calme. Les interventions publiques des banquiers centraux dans le cadre de divers congrès et réunions n'ont pas apporté beaucoup d'enseignements aux investisseurs. D'ailleurs, ils ont même paru s'en désintéresser au profit d'une actualité bien plus sulfureuse autour du faux-pas ukrainien de Donald Trump. De toute façon, les marchés ont bien intégré que la BCE, la Fed ou la BoJ vont continuer à jouer la souplesse. Dans ce cadre, si les grands indices européens et américains évoluent à près d'un pourcent de leurs plus haut annuels, il n'en reste pas moins que les opérateurs naviguent à vue dans un marché teinté de complexité. A défaut de s'estomper, les inconnues tendent au contraire à se multiplier, impliquant des mouvements de marché parfois erratiques et une certaine fébrilité chez les investisseurs. Au lancinant feuilleton commercial sino-américain et à l'interminable Brexit en Europe, viennent s'ajouter une situation précaire au Moyen-Orient et une nouvelle donne politique aux Etats-Unis. Les bourses mondiales s'apprêtent ainsi à débuter le dernier trimestre de l'année avec de nombreux défis à relever pour perpétuer les dynamiques haussières, jusqu'à présent inébranlables. |

Par

Par