|

Vendredi 17 juillet | Le point hebdo de l'investisseur |

| Les espoirs d'un redémarrage de l'économie mondiale et d'un remède contre le Covid-19 ont entretenu la tendance cette semaine, les principaux indices ayant repris des couleurs, avec le début de la saison des résultats trimestriels. La nervosité reste néanmoins palpable alors que les records de contamination aux Etats-Unis pourraient menacer une reprise économique, pour le moment fébrile. |

| Indices Sur la semaine écoulée, alors que l'Europe et les Etats-Unis progressent, l'Asie est en proie à des prises de bénéfices, avec la montée des tensions sino-américaines. Le Nikkei rend une partie de ses gains du début de la séquence hebdomadaire, mais engrange malgré tout 1.8% sur les cinq dernières séances. Le Hang Seng recule de 2.26% sur la même période et le Shanghai Composite cède 7.6%, après sa hausse de 7.3% la semaine passée. En zone euro, tous les indices ont repris des couleurs. Le CAC40 s'adjuge 1.7%, le Dax 2.1% et le Footsie 2.3%. L'Espagne gagne également 1.2% et l'Italie 2.8%. Aux Etats-Unis, une fois n'est pas coutume, le Nasdaq100 enregistre une perte hebdomadaire de l'ordre de 2.4%, alors que le Dow Jones engrange 2.2% et le S&P500 performe de 0.8%. Ratio entre le Dow Jones et le Nasdaq100  Cette courbe met en exergue la récente surperformance des valeurs industrielles sur les valeurs technologiques. |

| Matières premières Les cours pétroliers s'apprêtent à clôturer une semaine complètement léthargique, neutralisés par le regain des inquiétudes liées à l'augmentation des cas de coronavirus tandis que l'OPEP maintient sa réduction de la production le mois prochain. Aux Etats-Unis, les stocks hebdomadaires ont enregistré une baisse importante (-7.5 mbj), une baisse toutefois expliquée en partie par la chute des importations nationales. Le Brent se négocie ainsi à 43 USD le baril alors que le WTI s'échange autour de 40 USD. Selon une enquête du World Gold Council, 20% des banques centrales envisagent d'acheter de l'or d'ici la fin de l'année. Le métal doré reste par conséquent recherché et flirte toujours avec la barre des 1800 USD. L'argent enregistre de la même manière une nouvelle semaine de hausse à 19.15 USD. L'heure est à la consolidation pour les métaux industriels, une pause plus que légitime après le rallye réalisé par l'ensemble du compartiment. Le cuivre revient à 6385 USD, le nickel souffle à 13200 USD tandis que l'aluminium se négocie à 1627 USD la tonne. |

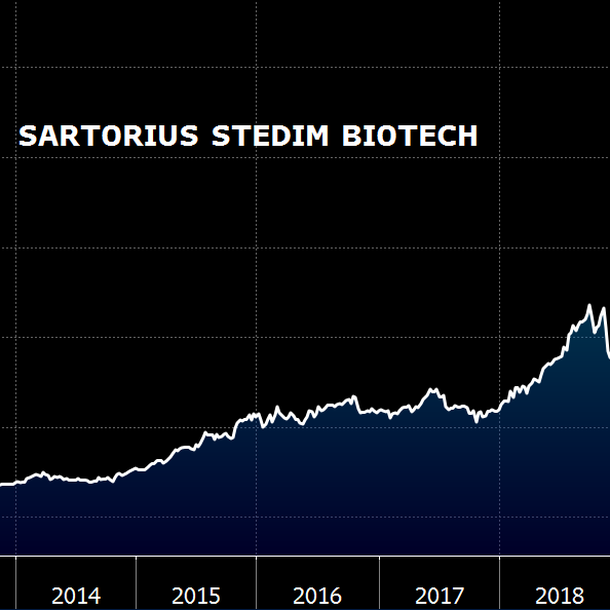

| Marchés actions Sartorius Stedim Biotech Fondée en 1978, l'entreprise française de biotechnologie Stedim fait son entrée à la Bourse de Paris en 1994. Quelques 13 ans plus tard, elle fusionne avec la division biotechnologie du groupe allemand Sartorius AG pour donner naissance à Sartorius Stedim Biotech, dont la spécialité consiste à équiper l'industrie bio-pharmaceutique. Dotée de ses propres sites de production et de R&D en Europe, en Amérique du Nord et en Asie ainsi que d'un réseau de distribution international, le nouveau groupe brille par une activité mondialement repartie, malgré les 33% aux Etats-Unis. Pour l'exercice 2019, SSB réalise un chiffre d'affaires de 1.44 milliard d'euros, confirmant une croissance récurrente à deux chiffres. Avec une marge nette escomptée à 18.1% pour 2020, le résultat net devrait connaître un bond de 35%. Certes la hausse ininterrompue du titre depuis 10 ans (+4450%) lui procure une valorisation tendue (76 de PER pour 2020), les investisseurs payant le prix de la croissance. Valeur covid, l'action de l'entreprise basée à Aubagne (13) réalise un parcours exceptionnel depuis le 1er janvier, avec une performance de 82%, lui procurant ainsi une capitalisation historique de 25 milliards de dollars. Parcours exponentiel de Sartorius Stedim Biotech  |

| Marché obligataire Les acteurs du marché semblent attendre en coulisses les résultats du sommet européen, dont le rideau doit se lever ce vendredi. Les délibérations à Bruxelles porteront sur le projet de Fonds de reconstruction de l'UE et le budget long terme pour la période 2021-2027. Ces deux sujets ont récemment suscité des controverses, avec l'émergence d'un groupe de quatre pays qui se sont jusqu'à présent opposés à la proposition de la Commission européenne. Du côté de la BCE, Mme Lagarde précise que la nature incertaine de la reprise économique dans la zone euro justifie un degré extrêmement élevé de stimulation monétaire. Les gouvernements de la zone euro bénéficieront donc des achats de la BCE jusqu'à l'été 2021 au moins, ce qui maintiendra dans son ensemble, les taux bas. Sur la semaine, les diverses références européennes restent stables, à l'image du bund allemand qui voit son rendement s'équilibrer à -0.46%. Le territoire négatif se confirme pour l'OAT française à -0.15%. Très peu de dérives également pour les taux à dix ans sur l'Espagne (+0.40%) et l'Italie (+1.91%). En Suisse, la même référence s'affiche à -0.50%. Aux Etats-Unis, le marché obligataire se caractérise aussi par la stabilité, avec un Tbond à 0.60%. La promesse de la FED de soutenir le marché des obligations d'entreprises a suscité un puissant soutien au marché obligataire. |

| Marché des changes L'équilibre domine les échanges sur le marché des devises. D'un côté les valeurs refuges qui gardent leurs qualités défensives et de l'autre, des devises qui récupèrent du terrain sur chaque bonne nouvelle économique ou sanitaire. Néanmoins quelques mouvements s'extirpent sur la semaine. Le parcours de la livre sterling en fait partie avec des baisses contre l'ensemble de ses contreparties. L'économie anglaise est en délicatesse. Entre mars et mai, sous l'effet de la crise liée au coronavirus, le produit intérieur brut a plongé de 19.1 %, comparé aux trois mois précédents.. Et l'avenir s'annonce morose. Selon les prévisions des responsables budgétaires, le pays est parti pour enregistrer sa pire récession depuis trois cents ans, avec une contraction annuelle du PIB de plus de 10%. Au choc du coronavirus s'ajoute la menace d'un Brexit sans accord. La livre s'échange à ce jour à 1.26 GBP face au billet vert. La couronne suédoise s'affiche comme une des devises gagnantes depuis le confinement mondial, avec des gains substantiels sur le dollar. A son plus bas récent début mars, la parité USD/SEK se négociait à 10.40 SEK, il faut désormais seulement 9.1 SEK pour échanger un dollar. Ce parcours conquérant se vérifie face à la monnaie unique, la devise suédoise étant passée de 11.2 SEK à 10.35 Sek pour un euro. L'euro se situe dans une tendance positive face au billet vert à plus de 1.14 USD. Les cambistes se placent sur la monnaie unique à quelques heures du sommet déterminant pour le plan de relance continental. L'euro se positionne en gain face au yen à 122 JPY (+150 points de base) et contre le franc suisse (1.08 CHF), signe d'une détente du stress sur les marchés financiers. Evolution du franc suisse face à l'euro  |

| Statistiques économiques Les statistiques de la semaine étaient mitigées en Chine, avec une balance commerciale à 329 milliards de dollars contre 410 milliards attendus et des ventes au détail en baisse de 1.8% alors que le marché tablait sur +0.5%. En revanche, le PIB a dépassé les attentes, à +3.2%, avec un taux de chômage à 5.7%. En zone euro, la production industrielle a progressé de 12.4% (consensus 14.9% contre -18.2% le mois dernier). La balance commerciale était légèrement meilleure que prévu, avec un excédent de 8 milliards d'euros. Après le sommet européen de cette fin de semaine, les opérateurs prendront connaissance vendredi prochain des indices Flash PMI manufacturier et services. Outre-Atlantique, la plupart des chiffres ont dépassé les attentes, à l'image des indices Empire State manufacturier (17.2) ou PhillyFed (24.1), de la production industrielle (+5.4%) et des ventes au détail (+7.5%). L'indice du Michigan est quant à lui ressorti à 73.2 contre 79 attendu. La semaine prochaine, les statistiques porteront sur le logement et les indices Flash PMI manufacturier et services. |

| Les trimestriels en relais Les marchés montrent une certaine résilience à ne pas concéder de terrain depuis leurs points culminants d'après crise, voire historiques pour les valeurs technologiques. Dans ce contexte toujours incertain, cela prouve l'espoir des investisseurs en faveur d'une reprise efficace, espérance largement initiée par les banques centrales qui repoussent sans cesse les limites des politiques monétaires. Néanmoins, à ce stade de la relance, le booster additif ne se trouve pas uniquement dans la forme d'une reprise en V mais dans le son de cloche en provenance des entreprises, sur leur capacité à se projeter sur le deuxième semestre 2020 voire 2021. Cet épisode trimestriel devra donc apporter un faisceau lumineux à cet environnement économique et sanitaire encore largement obscur. |

Par

Par