|

Vendredi 15 janvier | Le point hebdo de l'investisseur |

| Dans l'attente de l'ouverture du bal des publications trimestrielles, les places financières ont globalement marqué une pause cette semaine, affectées par les tensions politiques américaines et les craintes concernant la propagation rapide du variant britannique du coronavirus. L'annonce par Joe Biden d'un plan de relance de 1900 milliards de dollars, largement anticipé, n'a pas suscité de réel enthousiasme et les premières publications de sociétés sont sanctionnées ce vendredi, engendrant de nouveaux dégagements. |

| Indices Sur la semaine écoulée, les indices asiatiques ont tiré leur épingle du jeu. Le Nikkei engrange 1.3%, évoluant sur des plus hauts de 30 ans, le Hang Seng s'adjuge 2.7% tandis que le Shanghai Composite s'effrite de 0.1%. En Europe, les indices ont, en revanche, cédé du terrain sous l'effet de quelques prises de bénéfices. Le CAC40 enregistre une perte hebdomadaire de 2%, le Dax de 2.2% et le Footsie de 2.3%. Concernant les pays périphériques de la zone euro, le Portugal signe la plus forte baisse (-4.1%), l'Espagne perd 2.4% et l'Italie 1.8%. Aux Etats-Unis, à l'heure de la rédaction de ce point hebdomadaire, le Dow Jones recule de 1.2% sur la semaine, le S&P500 cède 1.7% et le Nasdaq100 2.5%. |

| Matières premières Les prix pétroliers se sont stabilisés cette semaine mais progressent tout de même d'un peu moins de 10% depuis le 1er janvier. Les investisseurs ont pris connaissance des prévisions de l'OPEP, qui, comme toujours, fait preuve d'une grande prudence à l'égard des impacts de la pandémie sur la reprise de la demande de brut cette année. Le cartel table toujours sur un rebond de 5.9 millions de barils par jour en 2021. Le Brent se négocie à 55.3 USD le baril, contre 52.7 USD pour la référence américaine. Les mouvements restent étroits sur l'or et l'argent, dont les cours ont évolué à plat sur les cinq dernières séances. Le World Gold Council a dévoilé cette semaine ses prévisions pour 2021 et invite les investisseurs à surveiller de près les pressions inflationnistes qui pourraient soutenir le cours du métal doré. L'or se stabilise ainsi autour de 1850 USD, l'argent quant à lui se traite à 25.4 USD. Les métaux de base ont fini la semaine en ordre dispersé. Si le zinc et le cuivre marquent une pause (à respectivement 2716 et 8000 USD), le nickel et le plomb gagnent du terrain (à respectivement 17900 et 2040 USD). |

| Marchés actions Focus cette semaine sur une des tendances qui ont marqué l'année 2020 : l'apprentissage en ligne. Chegg est une plateforme lancée par des étudiants en 2005 pour trouver une alternative à l'achat souvent onéreux de livres universitaires. La société, cotée en bourse depuis 2013, propose un service de location de livres en ligne ainsi qu'un service de tutorat par abonnement mensuel. L'année 2020 a fortement dynamisé l'activité de cette société californienne. En effet, les restrictions sanitaires ont poussé des millions d'étudiants à travers le monde à étudier en ligne. Chegg a vu son nombre d'abonnés progresser de 29%, pour atteindre 3.9 millions, principalement aux États-Unis. Selon les estimations, le chiffre d'affaires devrait augmenter de plus de 50% par rapport à 2019 et l'EBITDA de plus de 60%. De plus, cela ne devrait pas être un phénomène éphémère : les analystes prévoient une croissance des ventes de 25% sur l'année en cours et la suivante. En effet, la situation des étudiants, notamment aux États-Unis, évolue. Ils sont de plus en plus âgés, avec une moyenne de 25 ans et plus de 40% d'entre eux travaillent 30h par semaine selon le PDG Dan Rosenweig. La flexibilité des cours en ligne peut révolutionner l'apprentissage sur le long-terme et Chegg est positionnée sur cette nouvelle tendance. Le titre de la société basée à Santa Clara a progressé de 250% sur l'année 2020 pour s'établir à 100 USD. Forte progression du titre Chegg  |

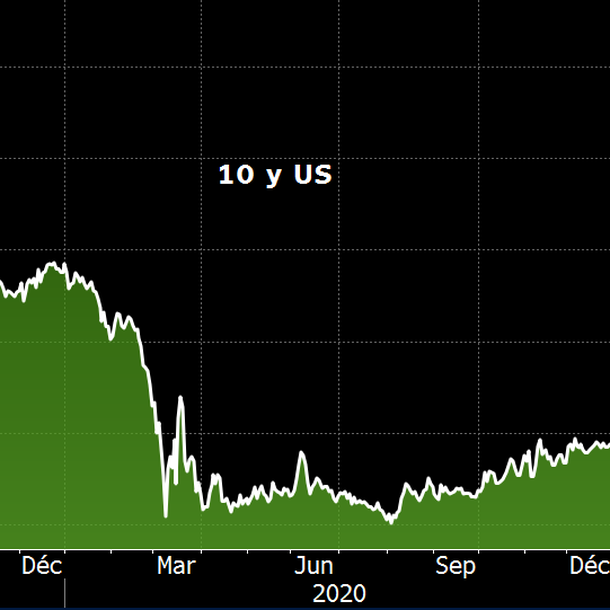

| Marché obligataire Il existe une réelle dichotomie entre les rendements des deux côtés de l'Atlantique. En effet, le Tbond US grimpe à nouveau de plusieurs points de base pour toucher les 1.10% (voir graphique). La tendance haussière se conforte avec le plan massif de stimulation et d'aide économique, qui pourrait s'élever à 2 000 milliards de dollars, afin de lutter contre les répercussions économiques persistantes de la pandémie. En revanche, les emprunts souverains européens conservent une forte dynamique, avec des rendements bien ancrés sur les zones basses. Le bund allemand produit -0.55% et l'OAT française donne du -0,32%. Il en est de même, plus au sud du continent, où le gestionnaire de la dette ibérique devrait bientôt voir un taux négatif sur la référence à 10 ans. La Suisse de son côté conserve des conditions d'emprunt très avantageuses avec une rémunération de son titre majeur à -0.55%. Remontée du taux à 10 ans US  |

| Marché des changes Le premier ministre italien, Conte, a perdu sa majorité au parlement. Cette chute du gouvernement transalpin, alors que le pays traverse une crise sans précédent, résulte de profonds désaccords sur le plan de relance de 209 milliards d'euros. Sur la nouvelle, l'EUR/USD a décroché, allant toucher un plus bas d'un mois à 1.21 USD. La monnaie britannique, quant à elle, retrouve des couleurs après que le gouverneur de la Banque d'Angleterre a écarté la possibilité d'introduire des taux d'intérêts négatifs pour le moment. Sur le marché des devises, les parités de la livre sterling sont majoritairement en hausse sur la semaine, comme le GBP/JPY à 141.7 ou encore le câble à 1.365 USD. L'institut devait évaluer l'impact du Brexit et des dernières mesures de confinement sur l'économie avant d'ajuster sa politique monétaire. En Asie, la Banque du Japon pourrait revoir à la baisse ses prévisions de croissance pour l'exercice 2020/2021 qui prend fin en mars, suite à l'impact négatif de la Covid sur l'économie nipponne. Cette perspective devrait donc confirmer la politique monétaire ultra-accommodante de la BOJ. De plus, la promesse de relance budgétaire américaine freine la demande d'actifs refuges. La pression a ainsi augmenté sur la monnaie japonaise, qui a glissé contre tous les paires du groupe des 10. Cette nouvelle donne incite les cambistes à couper leurs shorts USD/JPY, qui a repris 200 points de base à 103.90 JPY. Les devises de l'hémisphère Sud profitent aussi de l'environnement en Risk On, pour étirer leur rallye haussier. Le kiwi se traite à 0.73 USD, un plus haut de 3 ans, alors que l'Aussie revient à 0.78 USD. Rebond de l'EUR/JPY  |

| Statistiques économiques En Chine, les chiffres ont tous dépassé les attentes, à l'image des indices CPI et PPI, à respectivement 0.2% et -0.4%, ou de la balance commerciale (517B contre 466B attendu). En zone euro, peu de statistiques étaient au programme. La production industrielle progresse de 2.5% (0.2% attendu et 2.3% le mois dernier) et la balance commerciale à 25.1B (contre 22.3B anticipé). Aux Etats-Unis, comme la semaine dernière, les données sur l'emploi ont déçu, avec des inscriptions hebdomadaires au chômage en hausse de 965K (784K précédemment). Les autres données macroéconomiques ont également raté le consensus, l'indice PPI ressort à 0.3% (0.4% attendu), les ventes au détail reculent de 0.7% alors qu'elles étaient attendues stables et l'indice Empire State manufacturier retombe à 3.5 (consensus 5.7). Seule la production industrielle dépasse les attentes (1.6% contre 0.5% attendu). |

| La volatilité pourrait réapparaitre Le premier mois boursier de l'année 2021 se termine avec les trois sorcières qui marquent la compensation des contrats optionnels. A ce jour, malgré les fortes incertitudes sanitaires doublées des problèmes de logistique du vaccin, aucun mouvement de consolidation n'est encore intervenu. Le moral des investisseurs reste au beau fixe et ces derniers privilégient, par conséquent, plus souvent le futur au présent. Pourtant les perspectives de croissance pour l'année en cours semblent subir une érosion au fur et à mesure des nouvelles phases de confinement. Le fait de rentrer dans la saison des résultats devrait apporter une certaine volatilité qui s'est étiolée ces dernières semaines. Cette recrudescence du stress pourrait revenir, surtout si les anticipations micro-économiques font apparaître quelques désillusions sur une reprise dynamique. |

Par

Par