Cette expansion à l'international était rendue nécessaire par une production domestique qui stagnait. Entre 2000 et 2020, la production de pétrole en Norvège a été divisée par deux. Coup de chance, cette période de vache maigre dans la production norvégienne a été accompagnée par un boom incroyable dans le offshore où Equinor possédait une expertise historique après avoir développé les gisements en Mer du Nord et en Mer de Barents.

Cela a été une vraie réussite industrielle à l'international, et notamment au Brésil où Equinor a complètement ressuscité le gisement de Roncador (le troisième plus large au Brésil en termes de production). D’autant plus que ces réserves à Roncador ont été acquises à un prix excellent (environ 5 dollars le baril). Grâce à cette opération, Equinor prouve qu'en plus d'être un bon opérateur technique, la société a historiquement une bonne expertise financière.

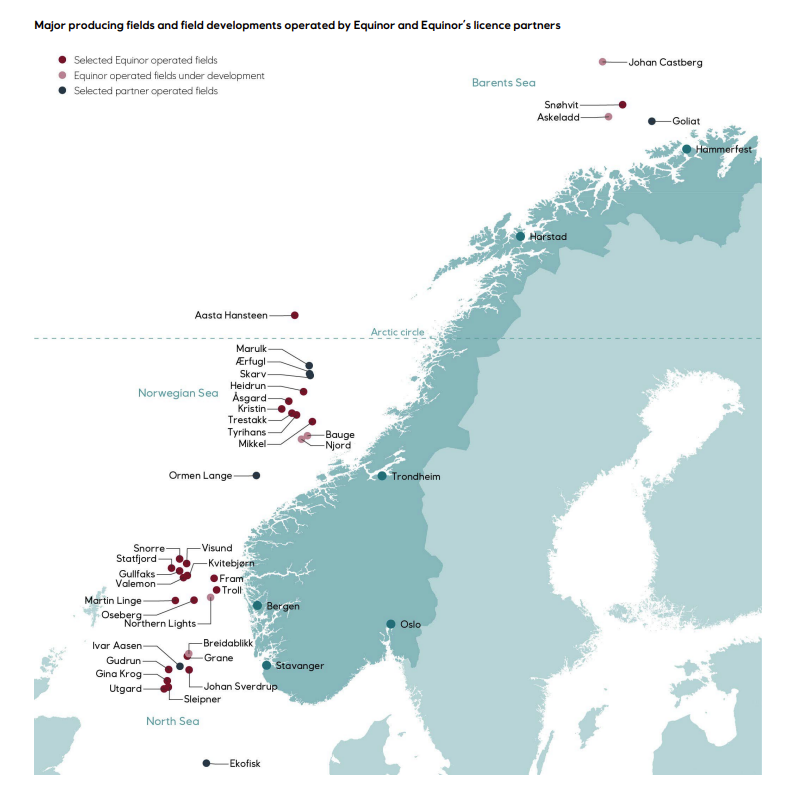

Cela dit, la production domestique n'est pas finie pour autant. La preuve est qu’Equinor a commencé depuis peu la production d'une énorme découverte en mer du nord : le gisement Johan Sverdrup, découvert par le suédois Lundin Petroleum et exploité conjointement par les deux groupes. Ce gisement de Johan Sverdrup est le plus large en Europe de l’Ouest avec 2,7 milliards de barils en réserves. Il sort près de 600 000 barils par jour avec un breakeven (prix du baril à partir duquel la production est rentable) de 15 dollars. Autant dire qu’il est très rentable et surtout supérieurement stratégique dans le contexte actuel.

Justement, Equinor appuie sur le champignon et profite à fond la caisse du momentum porteur en raison :

- Des prix du pétrole et du gaz qui se sont ressaisis après sept ans de crise et de sous-investissement (le fameux "cure for low prices if low prices"). C’est-à-dire que quand les prix sont bas, les producteurs n’investissent plus dans la découverte de nouveaux gisements. En conséquence, l’offre s’épuise alors que la demande croît encore. La situation se retourne alors et le prix remonte. C’est la répétition du cycle pétrolier.

- De la crise en Europe de l’Est (conflit russo-ukrainien) qui prive l’Europe des hydrocarbures russes. Le prix de l’électricité explose partout en Europe et c’est une bénédiction pour la Norvège qui vient d'annoncer une hausse de 18% de sa production de gaz naturel pour tenter de couvrir les volumes manquants de Russie. La Norvège est le producteur de substitution le plus évident pour ses voisins européens.

En tout cas, malgré le greenwashing de la société, force est de constater qu’Equinor reste un authentique producteur d’hydrocarbures. Sa production devrait rester à 2 millions de barils par jour (soit environ 2% de la production mondiale) sur la prochaine décennie (au moins). Les renouvelables concernent seulement 15% du CAPEX (dépenses d’investissement) annuel d'Equinor contre 85% pour les hydrocarbures. Equinor vise à terme une cible à 50% de CAPEX pour les renouvelables en 2030 mais cela semble encore difficilement réalisable. D'ailleurs, à cette date, ils projettent d'avoir entre 12 et 16 GW de de capacité, provenant d’énergies renouvelables, installée. A comparer à TotalEnergies qui projette d'avoir 100 GW ou BP qui projette 50 GW, c’est plutôt faible.

Cela dit, Equinor a une bonne carte à jouer dans ce contexte car ils sont déjà bien positionnés sur l’éolien offshore. Ils ont trois nouveaux grands projets en Europe (avec Baltyc 1), en Amérique du Nord (avec Beacon Wind 2) et en Asie (avec Firefly/Donghae) en complément de leurs nouveaux projets onshore en Pologne et au Brésil. Sur ces projets renouvelables, ils projettent un retour sur actifs (ROA) de 4 à 6% et un ROE (après levier) entre 12 et 16%. Ceci semble possible et historiquement Equinor a un très bon historique d'exécution, tout comme TotalEnergies d’ailleurs. Ce sont les deux meilleurs en Europe à ce niveau, alors qu’en termes d'exécution pure, il y aurait beaucoup à redire chez BP ou Shell par exemple.

Lorsqu’on s’intéresse au cœur de la bête, Equinor prévoit de générer 45 milliards de dollars de Free Cash-Flow sur ses activités pétrole et gaz sur la période 2021-2026. En consolidé, ce sera 35 milliards de dollars de Free Cash-Flow (FCF) sur la période, ce qui sous-entend que l’expansion des capacités renouvelables va consommer 10 milliards de dollars. Ce modèle repose sur une hypothèse de baril à 60 dollars, ce qui là encore ne semble pas suréaliste. Si le prix du pétrole reste aux niveaux actuels, Equinor générera évidemment beaucoup plus. A rapporter à la valeur d’entreprise (VE) qui est d’environ 100 milliards de dollars.

En termes de sensibilité, sur une base annuelle, nous avons donc :

- à 50 dollars le baril, les activités hydrocarbures généreront 3 milliards de dollars par an.

- à 60 dollars le baril, les activités hydrocarbures généreront 4 milliards de dollars par an.

- à 70 dollars le baril, les activités hydrocarbures généreront entre 4 et 5 milliards de dollars de Free Cash-Flow par an.

Les gisements offshore sont très coûteux et compliqués à développer mais une fois l'infrastructure mise en place, le coût marginal d’extraction du baril est très faible. Ce sont des projets difficiles à entreprendre mais très rentables sur le long terme lorsqu’on a la capacité financière et l’expertise technique. Dans le cas d’Equinor, ils ont des coûts d’exploitation de 5 dollars par baril (quand on évalue la rentabilité complète, il faut aussi ajouter les coûts d’exploitation, c’est-à-dire ce qu’il en coûte d'acquérir et développer la réserve) et de moins de 2 dollars par MMBtu (millions de Btu) sur le gaz naturel.

Equinor a un breakeven général de 35 dollars par BOE (Baril d’équivalent pétrole) ce qui signifie qu'en moyenne, ils ajoutent des réserves à 30 dollars le baril plus les 5 dollars de coûts d’exploitation. C'est dans la norme, assez proche de TotalEnergies en l’occurrence (total a des coûts d’exploitation un peu moins élevés/mais des cash costs un peu plus élevés).

Dans cette conjoncture favorable, Equinor a annoncé un doublement de son programme de rachat d'actions (de 600 millions à 1,2 milliard par an) et une augmentation du dividende de 18 centimes. Par ailleurs le bilan est excellent avec une dette nette à 25% du capital total avec une hypothèse d’un baril à 50 dollars, scénario plutôt conservateur pour être large. Le modèle général d'Equinor est d'avoir une dette nette comprise dans une fourchette de 15% à 30% du capital total. Il n’y a donc pas de problème au niveau de l'assise financière.

Valorisation

Nous observons que l’action cote à 7-8 fois ses bénéfices et ce pour un rendement du dividende de 3,3%. Ceci est à comparer avec TotalEnergies qui cote avec un P/E ratio de moins de 5 fois ses bénéfices et offrant un rendement du dividende proche de 6%. Cependant, la base d’actifs d’Equinor est moins risquée que celle de TotalEnergies, ce qui explique en partie ce premium sur la valeur.

Rappelons que TotalEnergies est la seule major au monde à n'avoir aucun actif dans son pays d'origine. En France, on n’a pas de pétrole mais on a des idées comme le disait Valéry Giscard d’Estaing (et je rajouterai : des ingénieurs). Deuxième bémol TotalEnergies, la valeur est fortement exposée aux problèmes en Russie (ce qui justifiait le reste du discount par rapport à Equinor).

Vu la conjoncture actuelle, Equinor a sans doute une marge de manœuvre pour augmenter sa distribution si la conjoncture continue mais cela reste un titre à approcher par son rendement du dividende en premier chef plutôt que par son aspect “value”.

Conclusion

Pour les investisseurs orientés rendement à la recherche d’actions à dividende, cela fait toujours sens d’acheter ces grands majors pétroliers dans des mouvements de grand repli comme nous l’avons connu en mars 2020 quand Equinor cotait à 100 NOK. Evidemment, à ce moment-là, c'est tout à fait l’inverse avec la conjoncture exceptionnelle que nous vivons. On peut s'attendre à un retour à la moyenne (regression to the mean).

Par

Par