|

|

| Tops / Flops de la semaine |

TOPS Aspen Aerogels (+52%) : Le spécialiste américain des aérogels fait mieux que prévu. Porté par l'industrie des batteries lithium et la bonne santé de son segment barrières thermiques, il signe un chiffre d'affaires trimestriel record, en hausse de 107% d'une année sur l'autre, un EBITDA nettement positif et des marges brutes robustes (à 37%). Confiant pour la suite, il anticipe une hausse des revenus annuels de 59%. Carvana (+42%) : Le vendeur américain de voitures d'occasion continue de confirmer sa solide reprise. Soutenu par son programme de réduction des coûts et par les taux d'intérêt élevés, qui poussent les acheteurs vers les véhicules d'occasion, il dévoile une hausse surprise des ventes au détail (+16%), une marge d'EBITDA ajustée record ainsi que des perspectives positives pour la suite. Le titre gagne 120% depuis le début de l'année. Immunitybio(+30%) : La biotech américaine, spécialisée dans les traitements dédiés aux cancers et aux maladies infectieuses a fait coup double. Il y a une semaine, la FDA, le régulateur américain de la santé, approuvait Anktiva, sa thérapie contre le cancer de la vessie, ouvrant la voie à sa commercialisation dès ce mois-ci. Cette semaine, le groupe a publié les résultats positifs de ce même traitement dans la lutte contre le cancer du poumon non à petites cellules. Les spéculations sur un rachat de la société vont donc bon train. Philips (+27%) : Le fabricant néerlandais d'appareils médicaux entrevoit-il enfin la fin de l'affaire des ventilateurs défectueux utilisés pour traiter l'apnée du sommeil, qui lui avait coûté 75% de baisse entre 2021 et 2022 ? Le groupe va payer 1,1 milliard de dollars aux Etats-Unis pour régler le litige, quand les analystes attendaient le double ou le triple, et une grande partie a déjà été provisionnée ou couverte par les assureurs. L'avenir est éclairci, le marché applaudit. Notons que le groupe a également publié des trimestriels supérieurs aux attentes. Paramount Global (+20%) : La saga Paramount se poursuit. Alors que le groupe de divertissement a publié ses résultats trimestriels cette semaine, avec un chiffre d'affaires en hausse de près de 6% et une perte nette réduite de moitié, il continue d'attirer les convoitises. Approché il y a quelques semaines par plusieurs prétendants, dont Skydance Media, le géant du cinéma a reçu une nouvelle offre conjointe de Sony et Apollo Global Management, qui proposent 26 milliards de dollars pour s'emparer des actifs du groupe. Pinterest (+19%) : Le réseau social se porte bien. Grâce à la vigueur des recettes publicitaires, il publie des trimestriels qui dépassent le consensus, dont un chiffre d'affaires en hausse de 23%. Le groupe anticipe par ailleurs une croissance soutenue de ses revenus au deuxième trimestre, de nouveau supérieure aux attentes. Dans la foulée, plusieurs bureaux d'analyste ont rehaussé leur objectif de cours sur le titre. Cargotec Oyj (+19%) : Le spécialiste finlandais des appareils de levage destinés aux installations portuaires dévoile des résultats trimestriels solides, avec un chiffre d'affaires en hausse de près de 5% sur un an et un bénéfice net en augmentation de plus de 11%. Dans la foulée, l'analyste Carnegie Group a relevé sa recommandation sur le titre, passant de conserver à acheter avec un objectif de cours rehaussé de 68 à 84 euros. Moderna (+16%) : La biotech a publié un chiffre d'affaires trimestriel inférieur à celui de l'année précédente, plombé par un recul de 91% des ventes de vaccins Covid, mais toutefois bien supérieur aux estimations de Wall Street, ainsi qu'une perte moins importante qu'attendu. Les investisseurs soutiennent par ailleurs les projets de vaccin contre le virus respiratoire syncytial (VRS) du laboratoire, qui devrait être soumis à l'approbation des autorités dans le courant de l'année et être commercialisé aux côtés de ceux de ses rivaux Pfizer et GSK. Ayvens (+11%) : Le loueur et gérant français de flottes automobiles, issu du rapprochement de ALD et du néerlandais LeasePlan, a dévoilé des trimestriels supérieurs aux prévisions du marché. Pour le trimestre écoulé, le résultat opérationnel est en hausse de 9,6% et la marge des contrats de location et des services de 30,6%. Les investisseurs saluent les efforts de consolidation de la nouvelle entité. Vusiongroup (+11%) : Le concepteur français d'étiquettes électroniques pour la grande distribution, anciennement SES-imagotag, surfe sur son alliance avec le géant américain Walmart. D'une part, les deux groupes élargissent leur partenariat sur les solutions EdgeSense et VusionCloud, ce qui devrait rapporter près d'un milliard d'euros de commandes au français. D'autre part, Walmart va pouvoir entrer au capital du groupe en exerçant ses bons de souscription d'actions. Un renfort de taille. Banco de Sabadell (+11%) & BBVA (-10%) : BBVA remonte au créneau. Quatre ans après une première tentative qui n'avait pas abouti, la deuxième banque espagnole confirme son intérêt pour Banco de Sabadell. Alors que les deux prêteurs ont dévoilé récemment des résultats records, BBVA a soumis une offre de fusion valorisant sa petite rivale 12,2 milliards d'euros, pour créer un nouveau géant bancaire européen. Le marché salue la prime pour Sabadell, mais s'interroge sur la valeur ajoutée pour BBVA. Anglo American (+3%) : Le groupe minier est l'objet de toutes les convoitises. Après avoir reçu une offre de rachat du géant BHP de près de 40 milliards de dollars, qu'il a rejetée, il aurait reçu des marques d'intérêt de la part de son homologue suisse Glencore. Il n'en fallait pas plus pour que le marché imagine une bataille d'enchères à venir sur la société, qui continue donc de tirer l'indice britannique FTSE 100 vers les sommets. FLOPS CVS Health Corporation (-18%) : Le géant américain des pharmacies et de la santé déçoit. Il a publié un chiffre d'affaires trimestriel en hausse mais inférieur au consensus, plombé par la division services de santé et une augmentation des coûts médicaux dans son secteur assurance maladie. Le groupe a par ailleurs abaissé ses prévisions de bénéfices pour l'ensemble de l'année. Qorvo (-17%) & Skyworks Solutions (-14%) : Les équipementiers pour téléphones, fournisseurs d'Apple entre autres,pâtissent du repli de la demande de smartphones et de l'inflation. Bien que les résultats de Qorvo pour le trimestre écoulé soient corrects, le groupe anticipe un recul au prochain trimestre et ses prévisions manquent le consensus. Son rival établit un constat similaire. Les deux groupes sont aussi pénalisés par les niveaux élevés des stocks des revendeurs, et une concurrence accrue de la part de Broadcom et Qualcomm. Notons que Qorvo conserve la confiance des analystes, alors que le soutien à Skyworks s'effrite. Cloudflare Inc. (-16%) : La société de cybersécurité et de réseau déçoit les investisseurs. Lors de la publication de ses résultats trimestrielles, Cloudflare a dévoilé une perte d'exploitation plus conséquente que prévue. Cette détérioration est principalement due à une hausse significative des coûts et des dépenses de marketing au cours de la période. Malgré une croissance continue de son chiffre d'affaires, ces résultats inférieurs aux attentes ont suscité l'inquiétude chez les investisseurs, entraînant une chute notable de son action en bourse. Starbucks (-16%) : La chaîne américaine de cafés souffre de l'inflation. Faisant face à une baisse de fréquentation aux Etats-Unis et en Chine, ses deux plus grands marchés qui représentent conjointement 61% de son parc, elle signe des ventes mondiales trimestrielles en repli de 4% et un bénéfice net en repli de 15%, tous deux inférieurs aux attentes. Le groupe a enfoncé le clou en réduisant ses prévisions annuelles, et la communication maladroite du management suite à la publication n'a pas aidé. Norwegian Cruise Line (-15%) : L'opérateur de croisières n'a pas démérité. Pour le trimestre écoulé, il dévoile un bénéfice ajusté de 0,16 dollar par action, contre une perte un an plus tôt, et des revenus trimestriels en hausse, mais inférieurs aux attentes, ce qui justifie la sanction du marché. Il a par ailleurs revu à la hausse ses prévisions de bénéfices pour l'ensemble de l'année, comptant sur une demande record pour ses croisières à destination des Caraïbes et sur une augmentation du prix des billets. Stellantis (-11%) : Victime d'un ralentissement global de la demande, le constructeur automobile européen a annoncé des ventes en repli de 10% et un chiffre d'affaires en baisse de 12% pour le trimestre écoulé, des chiffres inférieurs aux attentes. Alors que le groupe accuse un recul aux Etats-Unis et souffre d'une augmentation importante des stocks, le management a aussi fait part de son pessimisme sur les perspectives du marché européen. Stellantis reste toutefois confiant sur le lancement de 25 nouveaux modèles cette année. Deutsche Bank (-8%) : Douche froide pour la banque allemande. Empêtrée depuis plusieurs années dans les procédures et les plaintes liées à l'acquisition de Postbank en 2010, Deutsche Bank a essuyé cette semaine une décision de justice défavorable et annoncé provisionner 1,3 milliards d'euros pour régler les futurs litiges (avec les actionnaires, les clients et les salariés). De quoi amputer d'un quart à un cinquième le bénéfice du prêteur prévu pour l'exercice 2024. Hapag-Lloyd (-9%) & AP Moller Maersk (-6%) : Ralentissement des volumes commerciaux internationaux et crise en Mer Rouge, les grands transporteurs maritimes font toujours face à des vents contraires qui attisent les inquiétudes des marchés. Les analystes estiment également que, quand la crise du Canal de Suez sera résorbée, les logisticiens seront confrontés à une surcapacité, que la hausse récente des prix des conteneurs ne permettra pas de compenser. |

|

| Matières premières |

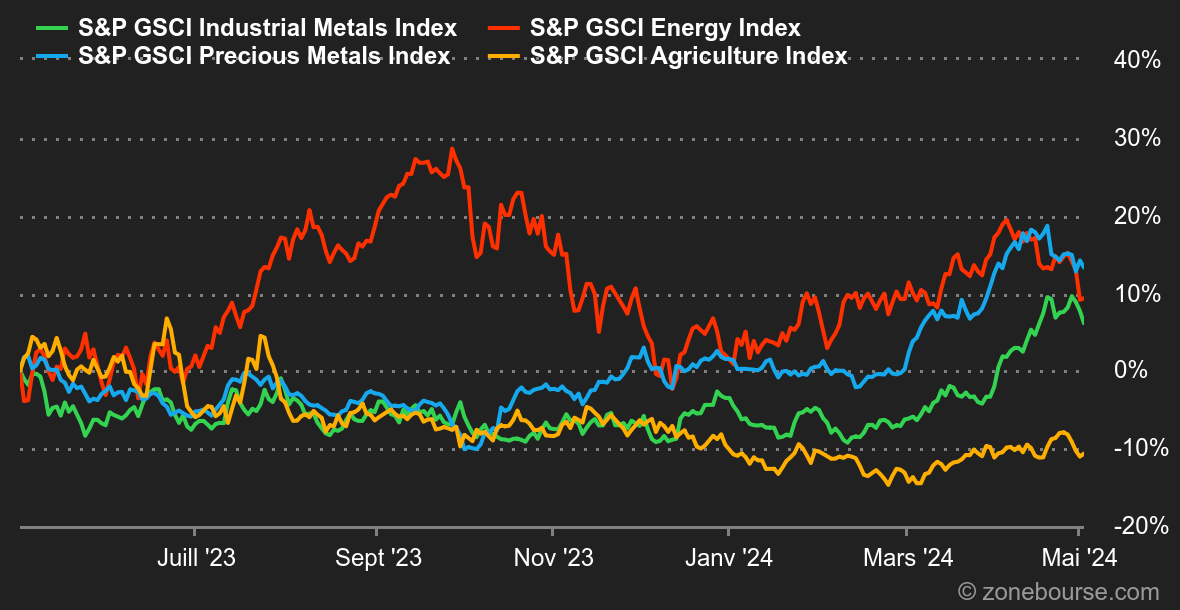

Energie : Retour en arrière pour les prix pétroliers, qui ont enregistré un important recul cette semaine. La prime de risque liée aux frictions géopolitiques s'amenuise avec les espoirs d'un cessez-le-feu à Gaza. Par ailleurs, les dernières données sur les stocks hebdomadaires aux Etats-Unis ont clairement pesé sur la tendance puisque les stocks ont progressé de 7,3 millions de barils, alors que les économistes s'attendaient à une contraction de 2,3 millions. Le Brent de la Mer du Nord se négocie autour de 83,30 USD tandis que le WTI américain s'échange à 78,30 USD le baril. Cette faiblesse des prix devrait inciter l'OPEP+ à étendre ses quotas de production au-delà de juin. Métaux : Le cuivre reprend son souffle après avoir atteint la barre des 10.000 USD la tonne à Londres. A l'instar du pétrole, le cours du cuivre et plus largement des métaux industriels reste dépendant de la politique monétaire de la Réserve Fédérale. Un contexte de taux élevés plus longtemps pourrait peser sur la demande globale. Toujours à Londres, l'aluminium recule à 2577 USD (prix spot), tandis que le zinc se stabilise à 2880 USD. L'or enchaîne une deuxième semaine de baisse à 2294 USD. Une faiblesse des prix à court terme qui masque toutefois l'appétit des banques centrales, qui continuent à accumuler le métal doré. Le World Gold Council révèle dans son dernier rapport que les banques centrales ont ajouté 290 tonnes d'or dans leurs réserves au cours du premier trimestre. Produits agricoles : Les prix du cacao dégonflent, et pas qu'un peu puisqu'il chute de près de 30% cette semaine. Dans le reste du compartiment, le boisseau de blé cède du terrain à Chicago à 610 cents tandis que le maïs progresse de manière modeste à 460 cents. |

|

| Macroéconomie |

Ambiance : Fin de la surchauffe sur l'emploi ? Il aura fallu attendre le dernier jour de la semaine pour conclure sur une note positive. Les marchés attendaient en effet avec impatience Jerome Powell, mais il s’est contenté d’un discours en demi-teinte. En filigrane, on retiendra que le président de la Fed se concentre sur l’inflation et le marché de l’emploi, encore trop résilient à son goût pour s’autoriser une première détente sur les taux. Heureusement, les dernières données mensuelles sur les créations d’emplois aux Etats-Unis sont ressorties inférieures aux attentes. Mieux, les salaires progressent également moins que prévu à +3.9% en rythme annuel contre une estimation de +4.0%. Il n’en aura pas fallu plus pour pousser les indices à la hausse et les rendements obligataires à la baisse. Le 10 ans américain se retrouve à quelques encablures d’une zone de soutien importante à surveiller autour des 4.42/33%. Une partie des indicateurs publiés sur la semaine aux Etats-Unis montre que la croissance est un peu à la peine. En Europe, c'est la première estimation de l'inflation d'avril qui a tenu la vedette : un peu plus robuste que prévu, elle n'a toutefois pas remis en cause l'espoir d'une baisse de taux de la BCE en juin. |

|

|

| Les articles de la semaine | ||||||

|

|

*Les variations hebdomadaires des indices et des actions affichés sur le tableau de bord concernent la période du lundi à l'ouverture des marchés respectifs au vendredi à l'heure d'envoi de cette newsletter. Les variations hebdomadaires des matières premières, métaux précieux et devises affichés sur le tableau de bord concernent une période sur 7 jours glissants du vendredi au vendredi jusqu'à l'envoi de cette newsletter. Ces actifs continuent de coter les weekends. |

Par

Par