Un drapeau rouge (red flag) ne veut pas forcément dire qu’il y a une fraude sous le tapis ou un scandale à prévoir. C’est simplement un point noir qu’il faut surveiller. Le problème, c’est lorsqu’ils s’accumulent. Ces red flags doivent être compris comme des avertissements : plus ils se multiplient lors de l’étude d’une société, plus les risques d’une possible perte définitive en capital - si vous décidez de tout de même investir dans ce dossier - s’intensifient.

Les investisseurs doivent ainsi opérer une due diligence, c’est-à-dire une analyse approfondie et systématique des documents et informations à disposition des actionnaires pour s’assurer qu’il n’y a pas d’irrégularités et que l’entreprise repose sur une assise financière solide, ceci afin de diminuer les possibles risques liés à cet investissement.

Chercher des red flags fait partie intégrante du travail d’un analyste financier professionnel mais peut être aussi extrêmement utile pour tout investisseur consciencieux qui cherche à éviter les mauvaises entreprises et maximiser ses résultats. Dans cet article, nous allons découvrir les 12 principaux types de drapeaux rouges que l’on peut repérer et nous étudierons ensuite un cas pratique détaillé avec une action cotée.

Partie n°1 : Les 12 principaux types de red flags

- Un manque de transparence

Commençons par une caractéristique commune à toute société un peu louche qui ne souhaite pas que l’on fouille dans ses comptes. Le manque de transparence est une perception globale à la lecture des états financiers. Cela peut prendre la forme d’un oubli d’informations complémentaires qui auraient pu nous être utiles, l’utilisation d’un vocabulaire allusif ou détourné, la complexification inutile d’un document ou d’une présentation de données ou encore la mise en notes de bas de page systématique de toutes les informations pouvant être perçues comme négatives par l’investisseur. Le plus souvent, rien n’est illégal, mais nous avons ce sentiment que l’information est difficile à obtenir. C’est un premier signe d’alerte. Il doit nous inviter à creuser davantage le sujet.

- Des avantages compétitifs non prouvés (ou non prouvables)

La société se vante de beaucoup de choses mais sans vraiment rien prouver. Elle se décrit comme plus efficace, employant les meilleurs ingénieurs, offrant les solutions les plus rapides. Mais lorsque vous cherchez les faits derrière les dires : que tchi, nada, que dalle. Il n’y a tout simplement pas de preuve. Alors bien évidemment, une présentation aux investisseurs est tournée de manière à séduire son lectorat mais lorsque vous ne trouvez aucune preuve, il y a de fortes chances que ce ne soit que du baratin.

- La société brûle du cash et ne dégage pas de free cash flow

Des flux de trésorerie stables sont le signe d'une entreprise saine et prospère, tandis que de fortes fluctuations des flux de trésorerie peuvent signaler qu'une entreprise connaît des difficultés. Mais il y a plus embêtant : lorsque l’évolution des flux de trésorerie disponibles (free cash flow) ne suit pas du tout l’évolution du chiffre d’affaires. Lorsque le FCF est négatif, cela veut dire que la société brûle du cash. Elle aura donc besoin de se financer tôt ou tard si elle ne parvient pas à redresser la barre et passer en positif. Dans ce cas, elle pourra se refinancer par de la dette (debt) ou l’émission d’actions (equity). Dans tous les cas, c’est un mauvais signe pour l'actionnaire. En effet, soit la situation bilantielle de l’entreprise risque de se dégrader prochainement et sa valorisation en bourse va baisser pour prendre en compte cette dégradation des fondamentaux, soit l’émission d’actions va diluer l’actionnaire et l’action va chuter pour se réajuster à la capitalisation boursière initiale.

- Des résultats (trop) prometteurs

L’entreprise a tendance à promettre monts et merveilles. Les prévisions de croissance sont gargantuesques. Mais lorsque l’on regarde les précédentes publications de résultats, la société peine à tenir ces prévisions trop optimistes. Les annonces deçoivent régulièrement et la promesse d’une année créant enfin de la valeur pour l’actionnaire s’estompe au rythme du désenchantement d’un futur radieux.

- Un antécédent de dilution

La dilution est ce qui se produit lorsqu'une participation dans une société est réduite en raison d'une nouvelle émission d'actions ou de l'exercice d'options sur actions. Chaque fois qu'une société émet de nouvelles actions, cela se traduit par une plus petite part de propriété pour les actionnaires. En effet, une quantité supérieure d’actions dans les mains d’un nombre plus élevé de personnes signifie que chaque détenteur d’actions ordinaires existantes détient un pourcentage plus faible ou dilué de l’entreprise. Certaines sociétés ont tendance à abuser de l’émission d’actions. Il est donc essentiel de prendre en compte ce paramètre lorsque vous analysez une action. Regardez l’évolution du nombre d’actions sur les dernières années, évitez les sociétés qui diluent trop leurs actionnaires et privilégiez les entreprises qui rachètent leurs propres actions.

- Des OCABSA

Dans la même lignée que la dilution des actions, la société peut trouver des modes de financement alternatifs si elle n’a plus accès à l’emprunt. C’est là qu'entrent en jeu les OCABSA. Il s’agit d’un produit structuré qui combine des obligations convertibles en actions (OCA), d’une maturité courte (moins de trois ans) assorties de bons de souscription d’action (BSA). Elles sont le plus souvent émises par des sociétés qui n’ont plus accès au crédit, n’ont pas la possibilité de procéder à des augmentations de capital dans de bonnes conditions, ou qui n’offrent pas de perspectives rassurantes sur leur développement. Peu de sociétés qui entrent dans cet engrenage s’en sortent indemnes. On parle souvent d’OCABSA mais d’autres instruments dilutifs existent (ORNANE, BEOCEANE, ABSA, OCEANE/BSA, ODIRNANE, etc). L’actionnaire y perd presque à chaque fois ses plumes. Lorsque vous voyez ce genre de choses, il vaut mieux fuir.

- Pas ou peu d’insiders au capital

Si cette société est si extraordinaire et si l’action possède un potentiel si grand, pourquoi les principaux intéressés n’achètent pas d’actions ? C’est une question que vous devez vous poser. Avez-vous envie d’investir avec un management “skin in the game”, qui est mouillé jusqu’au cou dans son projet entrepreneurial, qui souhaite tout comme vous que le business fleurisse et que l’action grimpe car c’est comme ça qu’il se rémunère ? Ou avez-vous envie d’investir dans une société possédée par des institutionnels et des gestionnaires d’indices peu regardant sur les pratiques du management qui lui-même se verse un gros salaire qui ne dépend pas du cours de l’action ? Choisissez votre camp mais n’oubliez pas que l’incitation est souvent très corrélée aux résultats. Comme disait Charlie Munger : “Show me the incentive, and I will show you the outcome” (traduction : “montrez-moi l’incitation, et je vous montrerai le résultat”).

- Des ventes massives d’initiés

Lorsque vous regardez les dernières transactions des initiés, si vous observez des ventes massives de la part de l’équipe dirigeante (CEO, CFO, COO, VP, Director, etc), ce n'est généralement pas une bonne nouvelle. Alors, il existe de nombreuses raisons de vendre une action. Le directeur général peut exercer des options d’achat puis revendre ses actions pour se rémunérer. Le directeur financier peut avoir besoin de diversifier ses investissements personnels pour ne pas “mettre tous ses oeufs dans le même panier”. Le vice-président du conseil d'administration vend simplement quelques actions pour financer le ravalement de sa maison et au passage se faire construire une nouvelle piscine dans sa résidence secondaire. Pourquoi pas ! Mais cela peut être aussi parce que les initiés ont des informations privilégiées ou observent un ralentissement de l’activité. Ils préfèrent ainsi encaisser quelques gains pour revenir plus tard sur le titre. Il y a toujours une bonne raison de vendre des actions. Cependant, lorsque vous avez le vent dans le dos, avec un management engagé qui croit fermement à son projet entrepreneurial et continue d’investir ses billes personnelles parce qu’il perçoit le potentiel à long terme, c’est quand même plus rassurant.

- Un PDG sorti de nulle part

C’est un phénomène qui s’est accéléré depuis quelques années, notamment depuis l’avènement des SPAC et autres véhicules d’investissement sous forme de “coquille vide”. Certains dirigeants sortis de nulle part passent de PDG d’une boîte de logiciels SaaS dans la Silicon Valley à PDG d’une société minière dans le sud du Montana. D’autres ont des parcours farfelus qui ne donnent pas un sentiment d’expertise dans un domaine d’activités. Comment peut-on être expert dans un domaine d'activités après seulement deux ans dans une industrie ? Certaines choses prennent du temps, comme celle de construire une expertise. Il est au contraire appréciable d’investir dans une société où le PDG actuel s’est fait les dents à la sueur de son front durant de longues années (voire décennies), en passant un peu chez les principaux concurrents pour comprendre son environnement puis en gravissant les échelons au sein de la société.

- Des salaires mirobolants

Un autre indicateur que la société est un “cash pig” pour son management, c’est lorsque les salaires sont bien trop élevés par rapport au chiffre d’affaires et au résultat net générés. Comme nous le verrons dans la “Partie n°2 : Etude d’un cas pratique”, certains dirigeants vont jusqu’à se verser un salaire équivalent à 5% du chiffre d’affaires, c’est tout bonnement énorme. Comment voulez-vous que la société affiche de belles marges bénéficiaires si 5% du chiffre d’affaires servent à payer le PDG ? Dans une société saine, les salaires sont équilibrés par rapport à la valeur créée et il reste assez de cash pour pouvoir investir dans la croissance organique, faire des acquisitions ciblées, effectuer des rachats d’actions ou encore verser un dividende aux actionnaires.

- Des SBC “en veux-tu en voilà”

Cette due diligence-là va de paire avec l’étude des salaires et autres avantages versés aux dirigeants. Les SBC pour Stock Based Compensation est une rémunération variable sous forme d’actions à destination des employés, des administrateurs ou des dirigeants. Cela comprend le versement d’actions, les options d’achat d’actions, les partages fantômes, les unités d’actions restreintes ou les plans d’actionnariat salarié. Au même titre que l’émission d’actions ou que les OCABSA, cela dilue les actionnaires existants. Ce n’est pas alarmant d’en voir, il y en a dans la plupart des grandes sociétés cotées. L’important réside dans la proportion qu’ils prennent par rapport au profil cash (cash flow), à la durée de détention minimale imposée aux détenteurs (généralement de plusieurs années) et le comportement de ces derniers (est-ce qu’ils vendent systématiquement ou pas).

- Un sentiment de “trop beau pour être vrai”

A la lecture des états financiers, vous avez le sentiment d’être tombé sur un mouton à cinq pattes. L’entreprise a tout pour elle : elle est profitable, en bonne santé financière, affiche une croissance soutenue, le management vous semble compétent et le titre en bourse se paie au rabais. Cela semble presque trop beau pour être vrai. Comment se fait-il que personne n'ait vu cette aubaine, que dis-je, cette anomalie sur les marchés financiers !? Et là, vous vous dites : “Les marchés sont donc inefficients, j’en ai une preuve tangible sous mes yeux”.

Et si c’était vraiment trop beau pour être vrai ? Si le marché donne une valorisation modeste à une action, il y a sûrement une bonne raison à cela que vous n’avez peut être pas vue. Est-ce une entreprise positionnée sur une activité très cyclique ? Est-on alors dans un haut de cycle ? Un ralentissement de l’activité est-il à prévoir sur les prochains trimestres ? Ou alors, peut-être que cela vient du positionnement de l’entreprise sur son marché : l’entreprise possède un faible pouvoir de négociation des prix sur ses clients ou ses fournisseurs ? Les produits ou services qu’elle propose sont en voie de se faire disrupter ? La société subit un choc de réglementation ou est conditionnée à une régulation ? Son modèle d’entreprise est très capitalistique ? L’entreprise fait face à un problème de financement ou de management ? Un scandale est en passe d'éclater ? Qui sait ? Beaucoup de facteurs peuvent ainsi entrer dans l’équation et certains vous ont peut être échappés.

Regardez la vue d’ensemble. Investiriez-vous dans cette société les yeux fermés si vous ne pouviez pas vendre vos actions pour les dix prochaines années ? Si la réponse est non, reconsidérez votre enthousiasme.

Voici un résumé des 12 principaux types de red flags :

Je vous invite à ne pas croire dûment aux paroles des dirigeants et aux commentaires flatteurs des observateurs mais au contraire d’aller chercher en profondeur l’information par vous-même. Penser indépendamment est essentiel dans ce monde où l’information est une arme de dissimulation massive. Vous devez creuser, fouiller et utiliser tous les moyens (légaux) à votre disposition pour recueillir des informations afin de vous forger une opinion construite et solide. C’est d’autant plus vrai lorsque vous investissez dans des actions individuelles sur des marchés peu réglementés ou dans des petites sociétés peu suivies par les analystes.

Partie n°2 : Etude d’un cas pratique

Maintenant que vous connaissez les principaux points de vigilance à surveiller lorsque l’on examine une société, il va falloir passer à l’étape d’après : le cas pratique.

Cet exemple de société que nous allons décortiquer illustre parfaitement ce que l’on voit souvent sur les marchés : “une promesse d’un avenir merveilleux mais qui sonne un peu creux”.

Pointerra Limited (3DP) est une petite entreprise australienne pesant un peu moins de 100 millions de dollars de capitalisation boursière au moment où j’écris ces lignes. La société fournit une solution de données en tant que service (DaaS) pour gérer, travailler, analyser et partager des ensembles de données tridimensionnelles (3D).

La plateforme cloud de la société, Pointerra3D, est une solution de bout en bout qui stocke, traite, gère, analyse, extrait, visualise et partage les informations clés des données 3D. La société propose également des outils de visualisation Web en temps réel pour accéder aux données à partir de n'importe quel appareil et de n'importe quel endroit.

Les applications de ses outils sont évidentes et extrêmement utiles pour bon nombre de secteurs tels que l'ingénierie, l’architecture, la gestion d’infrastructures, la défense ou le commerce. Ce spécialiste de la visualisation 3D et des jumeaux numériques (réplique numérique d’un objet) s’adresse à des marchés en croissance structurelle.

Ce mapping 3D précis peut ainsi servir de plateforme à la gestion d’un parc de robots (comme les entrepôts d’Amazon avec qui Pointerra a un projet pilote sur 200 sites aux Etats-Unis et en Europe) ou encore pour gérer des infrastructures électriques (comme avec les lignes à haute tension de FPL (Florida Power & Light Company), la principale filiale de Nextera Energy avec qui Pointerra a un contrat).

Bref, la société est dans un secteur à la mode, utilise une pléiade de mots-clés (mapping 3D, plateforme cloud, virtual twin, etc) et se présente comme une solution agile et la plus rapide du marché. Le discours est bien rodé et un investisseur peu attentif pourrait facilement tomber dans le panneau à la lecture de leur présentation bien léchée.

Source : Présentation Investisseurs 2022

Nous allons donc entrer un peu plus en profondeur et décortiquer la substantifique moelle de Pointerra afin d’identifier de potentiels “red flags” sur cette action.

- Red Flag n°1 : Tout d’abord, ce qui étonne, au-delà des beaux discours présentés par des newsletters promotionnelles sur différents sites internet australiens, c’est le manque de transparence général. En tant qu’analyste, lorsque j’étudie une société, je préfère quand l’information (positive comme négative) est facilement disponible et exprimée en des termes clairs. Premièrement, cela facilite mon travail. Et deuxièmement, cela me met davantage en confiance. Ici, Pointerra utilise la métrique ACV pour “annual contract value”. Un terme curieux, qui peut s’expliquer dans le cas d’un business SaaS mais qui masque des données invérifiables. Ensuite, on remarque que l’information la plus croustillante se trouve dans les notes de bas de page, comme bien souvent sur les dossiers un peu “louches”. Voici ce que l’on peut trouver comme information lorsque l’on cherche dans le “fine print” : 10% du chiffre d’affaires provient d’un crédit d’impôt R&D (l’équivalent australien de notre crédit de recherche). Évidemment, la société ne s’en vante pas trop dans les titres, il faut fouiller dans les notes de bas de page. Avez-vous envie d’investir dans une société dont environ 10% du chiffre d'affaires provient d’une subvention d'État ?

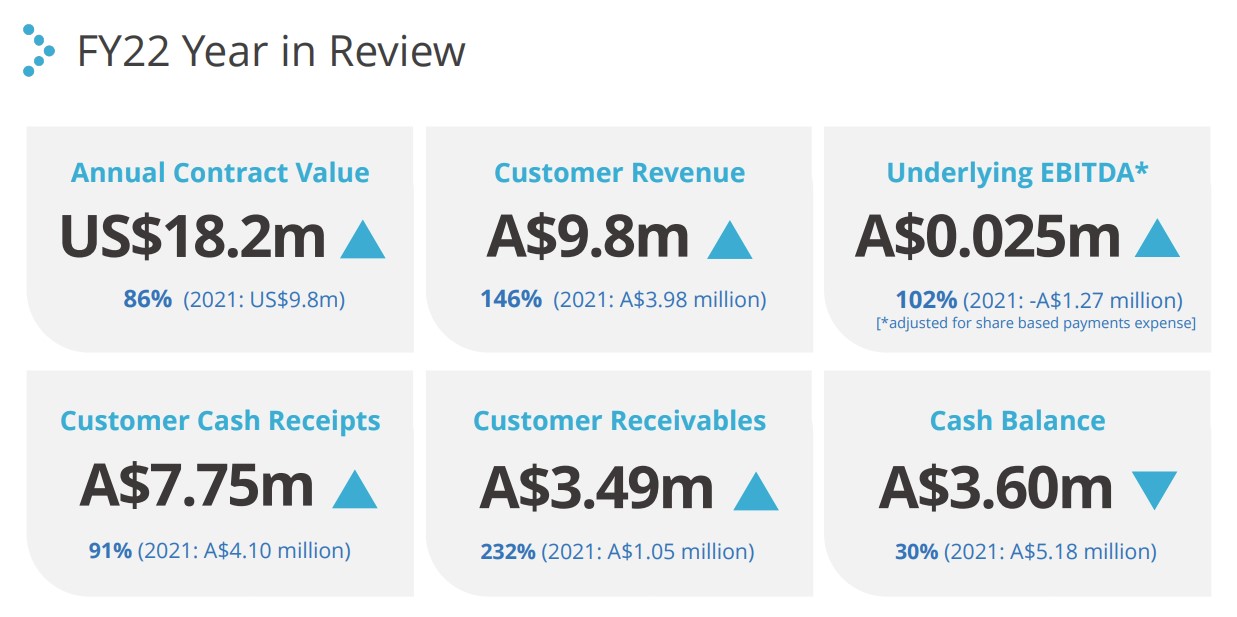

- Red Flag n°2 : Malgré la croissance fulgurante des ACV, la société brûle du cash, ne génère pas de Free Cash Flow (FCF) et ses dépenses s’accélèrent. La croissance c’est bien, mais si elle est rentable, c’est mieux. Ce cash-burn bien réel et en forte expansion ne permettra sûrement pas à l’entreprise de survivre 18 mois de plus sans une augmentation de capital, et donc une dilution potentielle pour l’actionnaire actuel. D’ailleurs, sur ses six derniers exercices fiscaux en activité, nous observons que la boîte a brûlé 12,5 millions de dollars australiens (AUD) et sans surprise, cela correspond aux 12 millions de dollars australiens qu'elle a levé en equity sur la même période.

Source : Présentation Investisseurs 2022 (page 8)

- Red Flag n°3 : L’entreprise australienne annonce disposer de la solution la plus rapide qui existe sur le marché. Plus rapide que celles d’Ansys ou de Dassault Systèmes donc (pour ne citer qu’eux) alors que les moyens et la réputation de ces concurrents ne sont plus à démontrer. Lorsque l’on regarde l’équipe technique sur LinkedIn, celle-ci est minuscule (à peine 10 ingénieurs à plein temps). Comment cette petite équipe d’ingénieurs pourrait concurrencer les géants mondiaux de la visualisation 3D avec une solution plus rapide ? C’est une source d’étonnement pour moi. D’autant plus que la croissance de 2022 découle quasi-entièrement d’un projet pilote mené avec un énergéticien américain (FPL cité plus haut dans l’article). Un seul gros client donc pour la solution la plus rapide du monde, étonnant que les clients ne soient pas encore convaincus.

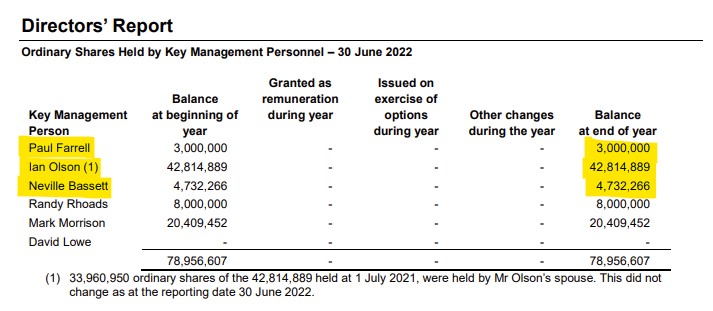

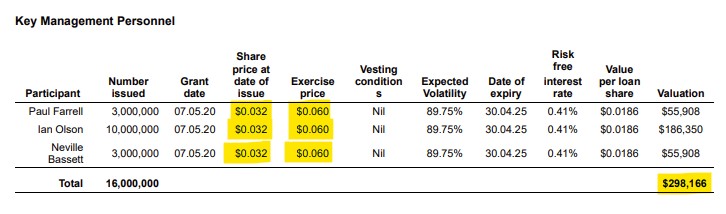

- Red Flag n°4 : Regardons un peu le management. Concernant le CEO, Ian Peter Olson, au demeurant un professionnel de l’audit passé par KPMG : sa précédente expérience n’est pas franchement flamboyante puisqu'il a été au même moment CEO de WKC Spatial (anciennement Warren King & Co) entre 2007 et 2016. Une expérience de 9 années qui s’est fini par la vente de la société à Veris (ex-OTOC) pour 1,9 million de dollars en 2016. Ian Peter Olson, l’actuel PDG, Neville John Bassett, le président du conseil d’administration et Paul Farrell, directeur non-exécutif, forment à eux trois le triumvirat. Ces deux derniers (Bassett et Farrell) possèdent à eux deux 7 millions d’actions Pointerra, soit à peine 900 000 dollars (USD) au cours actuel, autant dire qu’ils ne sont pas vraiment “mouillés”, d'autant qu’ils ont eu ces actions via des stock-options. Concernant Neville John Bassett, nous remarquons qu’il a présidé de nombreuses petites entreprises australiennes au parcours chaotique et qui ont pour la plupart fini en penny stocks. Paul Farrell, quant à lui, a tout de même une certaine expertise géospatiale puisqu’il a été directeur général de NGIS Australia, un acteur incontournable du secteur. Le fait qu’il ne se charge pas en actions Pointerra n’est pas rassurant. Si les solutions de Pointerra sont supérieures à celles des concurrents, pourquoi n’achète-t-il pas des actions ?

Source : Rapport Annuel 2022 (page 18)

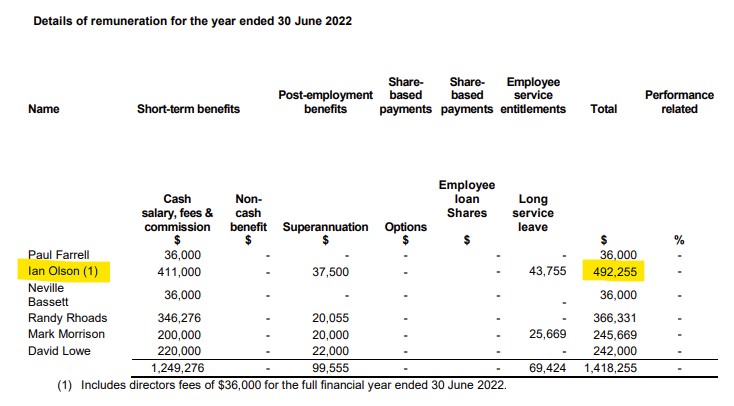

- Red Flag n°5 : Intéressons nous à la rémunération cette fois. Et sans surprise, les salaires de l’équipe dirigeante sont (très) élevés pour une small-cap de moins de 100 millions de dollars de capitalisation boursière et 10 millions de dollars de chiffre d’affaires en 2022. Le CEO, Ian Olson, se rémunère 492 255 dollars par an tout en cash, soit 5% du chiffre d’affaires de la société. C’est ce que l’on appelle de la captation de valeur !

Source : Rapport Annuel 2022 (page 17)

- Red Flag n°6 : Il y a un programme d’incentive assez classique en Australie qui permet au management de s’endetter auprès de la société à un taux de 0,4% pour acheter des actions de la boîte à 0,03$ et revendre potentiellement à 0,06$. Le management s’en est d’ailleurs bien servi. Bref, les signes que cette entreprise est un “cash pig” pour son management qui se rémunère grassement aux dépens des actionnaires sont multiples.

Source : Rapport Annuel 2022 (page 40)

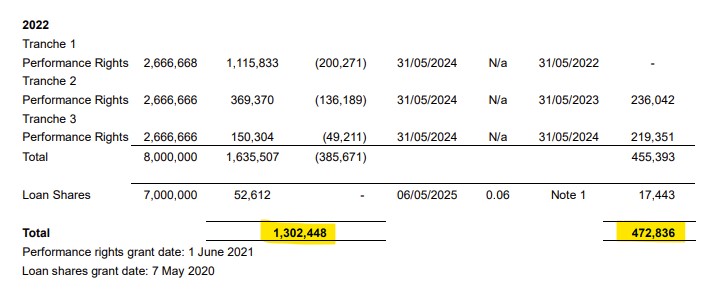

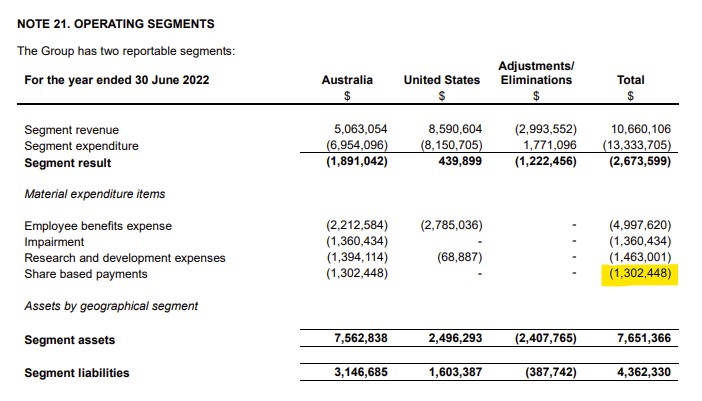

- Red Flag n°7 : Dans les comptes publiés par la société, le détail des SBC (stock based compensation) n’apparaît pas dans les tableaux de flux de trésorerie. Les SBC sont rangés sous le nom fourre-tout de “share based payments” bien plus bas dans le rapport annuel. Cette pratique n’est pas des plus élégantes quand on sait que les SBC représentent près d’un tiers de l’EBE (excédent brut d’exploitation).

Source : Rapport Annuel 2022 (page 39)

Source : Rapport Annuel 2022 (page 42)

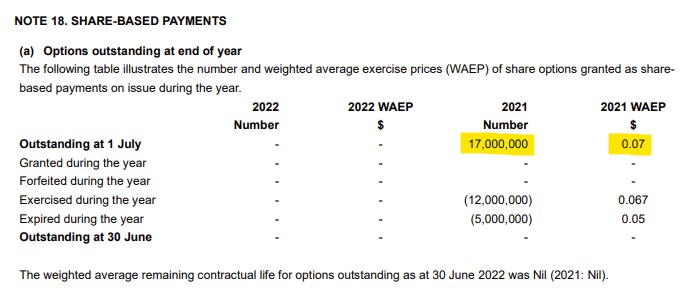

- Red Flag n°8 : Pour continuer sur cette lancée, il y a 17 millions d’options en l’air avec un strike à 0,07$ par action. Cela ne préfigure clairement pas d’incentive pour le management qui va prendre de l’argent quoiqu’il arrive à la trajectoire de la société dans les prochains trimestres.

Source : Rapport Annuel 2022 (page 39)

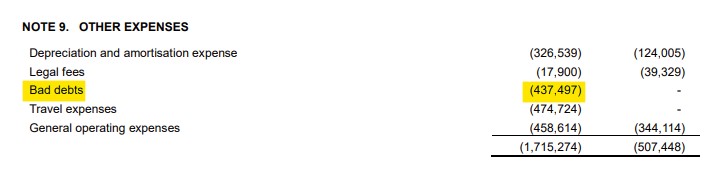

- Red Flag n°9 : Nous observons ensuite une provision pour mauvaise dette (“bad debt”) de 437 497 AUD en 2022. Autrement dit, 5% du chiffre d’affaires de 2022 (hors crédit d’impôt) est mis en provision car il semble avoir été réalisé auprès d’une clientèle insolvable ou qui ne paie pas. Tout ceci semble anormalement élevé. Cela permet également à l’entreprise de potentiellement jongler artificiellement les cash flow puisque les provisions sont un élément non-cash.

Source : Rapport Annuel 2022 (page 34)

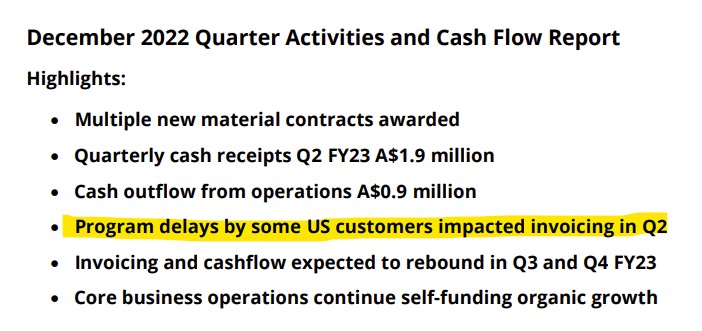

- Red Flag n°10 : Enfin, dixième et dernier “red flag” identifié ici : la dernière publication du Q1 2023. Comme un clou dans le cercueil, cette dernière annonce des retards de facturation et des projets retardés aux Etats-Unis avec un impact sur la “cash collection”. Etonnant pour une activité supposée SaaS où normalement le client paie en avance pour accéder aux services.

Source : Quarterly Activities/Appendix 4C Cash Flow Report du 31/01/2023

Pour aller plus loin, j’ai mis les liens, les documents et les pages correspondantes pour que vous puissiez vérifier par vous-même et retracer le cheminement lorsque l’on recherche de potentielles anomalies sur une société.

Comme vous pouvez le deviner, tout ceci n’inspire pas vraiment confiance. Et même si le chiffre d’affaires continue de grandir dans les prochaines années, avez-vous envie d’investir dans ce genre de société ? Peut-être que Pointerra améliorera sa situation actuelle et se révèlera être un bon investissement mais en attendant, il y a beaucoup de risques sur cette société. Lorsque nous souhaitons devenir actionnaires d’une société sur le long terme et donc partenaires de l’équipe dirigeante, nous devons avoir confiance en elle car c’est nos économies qu’ils ont entre leurs mains.

Identifier de potentiels “red flags” fait partie du travail d’un investisseur. Malheureusement, tous les investisseurs ne prennent pas forcément le temps d’étudier en profondeur les états financiers d’une société avant d’y investir. Je vous invite à penser par vous-même et à faire ce travail, qui, certes prend du temps, mais vous permettra d’éviter de grosses erreurs et à terme d’identifier les sociétés les plus qualitatives.

Par

Par