France en retrait et refonte du groupe

PUBLICATION RES./CA

ACTUALITÉ

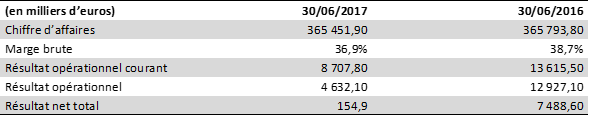

Bricorama a publié des résultats décevants sur le premier semestre, presque entièrement dûs au recul des marges commerciales en France, reflet d’une plus forte intensité concurrentielle. Le résultat net consolidé est tout juste à l’équilibre après un recul de 36% du résultat opérationnel courant.

Nous profitons de cette occasion pour revenir sur le projet de cession par Bricorama SA de ses activités hexagonales.

ANALYSE

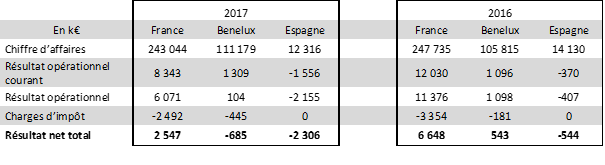

Le recul du résultat net à hauteur de -€7m est directement lié à la France où la marge brute perd 180bp pour revenir à 36.9%. L’Espagne creuse aussi ses pertes. France et Espagne voient leur contribution conjointe fondre de près de 6m€

La faiblesse française reflète une détérioration des prix, consécutive aux efforts déployés pour maintenir un chiffre d’affaires étale. Les clients ne sont pas « revenus dans les magasins » autant qu’espéré, poussant mécaniquement les feux de la concurrence par les prix. La baisse de la marge brute reflète aussi la progression des ventes en ligne où les marges brutes sont plus difficiles à défendre.

La faiblesse de l’activité sur le premier semestre est en contradiction avec l’espoir d’un début de reprise économique, bien réel en termes de PIB mais qui n’a pas impacté positivement le marché du bricolage. Les foyers préfèreraient les loisirs au « home sweet home » Sur S2, l’activité serait un peu meilleure mais pas suffisante pour effacer totalement la contreperformance du 1er semestre. Nous avons réduit nos prévisions pour 2017.

En Espagne, une situation déjà très concurrentielle s’est détériorée davantage avec l’ouverture de magasins concurrents de Aki/Leroy Merlin près de 4 magasins phare de Bricorama Espagne (11 magasins au total). La reprise de 4 magasins Bricoking en 2016 n’a pas suffi à changer l’équilibre concurrentiel. Il n’y a pas de perspective de redressement sur le S2 au-delà de la non-reconduction des coûts exceptionnels liés à la fermeture du siège

Au Benelux, les chiffres en progrès cachent un écart sensible de performance entre la Hollande en nette progression et la Belgique en retrait. Le résultat net n’est pas satisfaisant avec un recul de 1m€

Début Juillet 2017, les dirigeants du groupe faisaient connaître aux actionnaires minoritaires le projet de céder les activités françaises et espagnoles pour se concentrer sur les activités au Benelux sous les enseignes du groupement Intergamma.

Les activités cédées au groupement Intermarché le sont contre paiement en numéraire dès conclusion des audits et de l’avis positif de la direction de la concurrence. Il n’est pas envisagé d’obstacle à la bonne fin de cette transaction.

Début 2018, Bricorama SA devrait être formée d’une activité de distribution de bricolage au Benelux, d’un parc d’immeubles d’exploitation loués au nouveau propriétaire de Bricorama France sur des baux de 9 ans renouvelables et d’une situation de trésorerie nette à redéployer dans de nouvelles activités.

La direction (et l’actionnaire majoritaire) de Bricorama SA a confirmé son intention de redéployer cette trésorerie dans des métiers connus d’elle c’est-à-dire de distribution non alimentaire. Ce point est important car le groupe Bricorama nouvelle mouture restera alors valorisé comme un groupe de distribution plutôt que comme un holding.

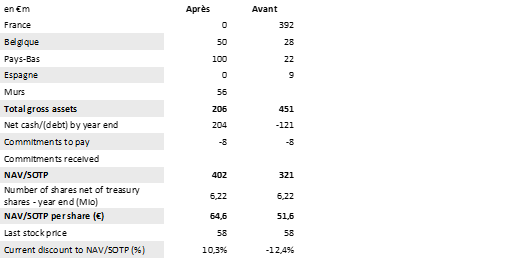

Nous avons essayé d’évaluer cette trésorerie excédentaire. La dette attachée à l’exploitation France sera transférée à l’acheteur. Elle est évaluée à 154m€ à fin Juin 2017 en progression de 20m€ sur la clôture de 2016. Cette variation est largement due à la progression du BFR qui devrait être résorbée à fin 2017. Nous retenons 132m€. De la même façon la dette associée à l’Espagne est retenue à 15m€ soit une dette nette combinée quittant le groupe de 147m€

Les actifs sont valorisés 336m€ pour la France (14x la moyenne des 4 derniers Ebit récurrents) et 24m€ pour l’Espagne (soit 0.87x le chiffre d’affaires, du fait des pertes).

Il en découle une position de trésorerie nette de 204m€ qui pourra donc être redéployée.

Le tableau suivant de l’Actif Net Réévalué avant et après laisse entrevoir cependant que les cours observés seraient en prime sur nos calculs d’ANR avant deux corrections significatives: une valorisation de la partie foncière portée à 56m€ pour reconnaitre leur forte rentabilité et une révision de la valeur de l’activité en Hollande (100m€) et en Belgique (50m€) en phase avec les éléments de bilan 2016.

Cette mise à jour de notre valorisation du Benelux est essentielle. En rappel Bricorama y opère sous le groupement Intergamma dont il est deuxième plus gros intervenant entre ses magasins en propre (34) et les magasins sous franchise (41). L’éventualité d’une cession par CRH de ses 156 magasins sous enseignes Intergamma constitue une opportunité pour Bricorama de se porter acquéreur. Il serait alors à la tête des 2/3 des magasins du groupement et majoritaire au capital du groupement (49% détenus par CRH et 3,4% par Bricorama). La gouvernance actuelle d’Intergamma ne semble pas soutenir une telle perspective mais la valorisation boursière élevée de Bricorama pourrait bien escompter un repositionnement réussi au Benelux.

IMPACT

Sur le plan des résultats nous ne reconnaissons sur 2017 et 2018 (effet de base) qu’une partie de la déception du S1 2017 du fait du rattrapage sur S2. Notre objectif de cours en est marginalement affecté en termes de DCF et de valorisation par les pairs. Nous reconnaissons néanmoins la nouvelle structure d’affaires dans nos calculs d’ANR, calculs donc revus en hausse. Nous appliquons transitoirement une valorisation de type holding qui surpondère l’ANR pour reconnaitre le changement en cours. Nous reviendrons sur une valorisation de type distribution non alimentaire dès la bonne fin des opérations de transformation.