AB InBev (Brussel:ABI) (BMV:ANB) (JSE:ANH) (NYSE:BUD):

Ce communiqué de presse contient des éléments multimédias. Voir le communiqué complet ici : https://www.businesswire.com/news/home/20230301006267/fr/

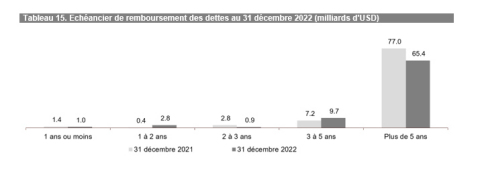

Tableau 15. Echéancier de remboursement des dettes au 31 décembre 2022 (milliards d'USD) (Graphic: Business Wire)

« Nous avons enregistré une croissance record des volumes pendant l’exercice avec une accélération des produits par hl, ce qui s’est traduit par une croissance des produits de 11.2% et une hausse de l’EBITDA atteignant la fourchette haute de nos perspectives. Le BPA sous-jacent a augmenté de 5.2% et la réalisation d’un solide flux de trésorerie disponible cette année encore a permis d’accroître le désendettement pour atteindre un ratio endettement net / EBITDA de 3.51x. » – Michel Doukeris, CEO, AB InBev

Produits totaux

|

Bénéfice sous-jacent (million d’USD)

|

1L'information ci-jointe constitue une information privilégiée au sens du Règlement (UE) N° 596/2014 du Parlement européen et du Conseil du 16 avril 2014 sur les abus de marché, et une information réglementée au sens de l'arrêté royal belge du 14 novembre 2007 relatif aux obligations des émetteurs d'instruments financiers admis à la négociation sur un marché réglementé. Pour consulter les mentions légales importantes et les notes sur la base de préparation, veuillez vous référer à la page 20.

Commentaires de la direction

Créer un avenir avec plus de célébrations

Cette année encore, nos activités ont enregistré une croissance généralisée qui s’est traduite par des volumes records et de solides résultats au niveau des produits et du bénéfice. Cette croissance est due à la mise en œuvre cohérente de notre stratégie et à la force de la catégorie bière dans le monde.

Malgré les nombreux défis qui ont accompagné l’année 2022, y compris les incertitudes économiques, les coûts élevés des produits de base et les perturbations relatives à la chaîne d’approvisionnement qui ont continué à limiter notre plein potentiel de croissance, nous sommes heureux de constater que notre entreprise a une nouvelle fois enregistré une croissance de l’EBITDA, atteignant la fourchette haute de notre ambition de croissance à moyen terme et de nos perspectives pour l’année. Notre performance est le résultat direct de nos forces fondamentales et de nos choix stratégiques, alors que nous avons continué à investir dans nos marques, nos capacités et l’accélération de notre transformation numérique, tout en optimisant nos activités.

Nous continuons de miser sur notre personnel et de faire évoluer notre culture en apportant d’importantes améliorations à notre modèle opérationnel afin d’ancrer davantage une approche de croissance à long terme et de création de valeur à travers toute notre organisation.

Assurer une croissance constante

Notre dynamique s’est poursuivie au cours de l’EX22, nos activités enregistrant une croissance des produits de 11.2% et une croissance des volumes de 2.3%. Les produits par hl ont augmenté de 8.6%, avec une accélération au second semestre grâce à nos initiatives de gestion des produits et au maintien de la premiumisation. En raison de nos volumes records et de la croissance des produits dans l’ensemble des régions opérationnelles, nos produits rapportés sont désormais supérieurs d’environ 5.5 milliards d’USD par rapport aux niveaux d’avant la pandémie de l’EX19 avec des volumes supérieurs de 5.8%.

L’EBITDA a progressé de 7.2%, la croissance des produits ayant été partiellement atténuée par l’impact négatif anticipé des devises et du prix des produits de base, ainsi que par l’augmentation des frais de vente, dépenses administratives et autres frais généraux, principalement due à l’augmentation des coûts de distribution. Le bénéfice par action sous-jacent en USD a augmenté de 5.2%.

Progression de nos priorités stratégiques

Nous avons fait d’importants progrès au cours de l’EX22 au niveau de nos trois piliers stratégiques afin d’enregistrer une croissance constante et d’exploiter notre plateforme pour créer une valeur supérieure à long terme.

- Mener et développer la catégorie

Grâce à l’investissement dans nos capacités marketing et l’exécution cohérente de nos cinq leviers d’expansion de catégorie éprouvés et évolutifs, nos volumes de l’EX22 ont atteint un nouveau record absolu, enregistrant une croissance dans plus de 60% de nos marchés.

2022 a été une année exceptionnelle pour nos marques et nos équipes marketing. Lors du Cannes Lions International Festival of Creativity, nous avons reçu 50 Lions, un record pour notre entreprise, pour neuf marques différentes, et nous sommes honorés d’avoir reçu le titre de « Creative Marketer of the Year ». Après la reconnaissance de nos compétences de marketing créatif, nous avons également été nommés marketeur le plus efficace du monde par l’indice d’efficacité Effie.

L’investissement constant dans nos marques et l’innovation disciplinée sont des éléments essentiels de notre stratégie et de notre dynamique. Nous avons enregistré une croissance interne de nos investissements de marketing au cours de l’EX22 tout en améliorant notre efficacité grâce à notre créativité exceptionnelle, à la transformation numérique de pointe et à notre agence de création interne, DraftLine. En nous appuyant sur notre approche « seed-launch-sustain », les innovations initiées au cours des trois dernières années ont généré 5 milliards d’USD de produits pendant l’EX22. Nous stimulons des liens étroits entre nos consommateurs et nos marques, ce qui a permis d’atteindre un nouveau record en matière de pouvoir de marque dans l’ensemble de notre portefeuille.- Catégorie inclusive : Au cours de l’EX22, le pourcentage de consommateurs effectuant des achats dans notre portefeuille de marques a augmenté sur plus de 70% de nos marchés prioritaires, selon nos estimations. Cette augmentation de la participation a été stimulée par les consommatrices, grâce à l’expansion de nos marques et packs de nos portefeuilles premium et Beyond Beer.

- Supériorité core : Notre portefeuille traditionnel a enregistré une croissance des produits d’un chiffre dans le haut de la fourchette au cours de l’EX22 et nous avons dépassé la performance du secteur sur la plupart de nos marchés clés, selon nos estimations. La solidité de notre portefeuille core et de la catégorie bière sur nos marchés émergents d’Afrique et d’Amériques du Centre a généré une performance particulièrement solide, avec une croissance totale des volumes à un chiffre dans la moyenne de la fourchette.

- Développement des occasions : Nous continuons à nous concentrer sur l’expansion de la catégorie bière pour atteindre plus de consommateurs à davantage d’occasions. Notre portefeuille de bières sans alcool a enregistré cette année encore une croissance des produits à deux chiffres, notre performance ayant été stimulée par Budweiser Zero, qui était la bière sans alcool #1 par volume aux États-Unis au 4T22, et par l’expansion de Corona Cero en Europe. En outre, nos solutions numériques direct-to-consumer nous permettent de développer de nouvelles occasions de consommation et d’enregistrer une croissance des produits d’un peu plus de 10% au cours de l’EX22 par rapport à l’exercice précédent.

- Premiumisation : Notre vaste portefeuille de la gamme de bières above core reste en tête du segment au niveau mondial et a enregistré une croissance des produits d’un peu plus de 10% au cours de l’EX22. Corona et Stella Artois ont mené la croissance de nos marques mondiales avec une hausse des produits de 18.6% et 11.7% respectivement, en dehors de leurs marchés domestiques. Budweiser affiche une croissance de 2.5% en dehors des États-Unis, malgré l’impact des restrictions liées au COVID-19 en Chine, le plus gros marché de la marque.

- Beyond Beer : Au cours de l’EX22, nos activités Beyond Beer ont généré environ 1.6 milliard d’USD de produits et ont enregistré une hausse d’un chiffre dans le bas de la fourchette, la croissance mondiale ayant été partiellement atténuée par un secteur faible des seltzer à base de malt aux États-Unis. En Afrique du Sud, Brutal Fruit et Flying Fish ont réalisé une croissance des produits de 18%. Aux États-Unis, dans le segment des boissons spiritueuses prêtes-à-boire, Cutwater et NÜTRL vodka seltzer ont enregistré ensemble une croissance des produits de plus de 70%, avec des volumes surpassant le secteur.

- Digitaliser et monétiser notre écosystème

L’accélération de notre transformation numérique est un avantage concurrentiel clé de nos activités, améliorant la manière dont nous nouons des liens avec notre écosystème composé de deux milliards de consommateurs et de six millions de clients. Nous favorisons une croissance régulière grâce à nos produits numériques et nous étendons la catégorie bière à davantage d’occasions. Bien que nous soyons stimulés par nos progrès, nous pensons qu’il nous reste de nombreuses opportunités à explorer.- Digitaliser nos relations avec nos plus de six millions de clients dans le monde : BEES est opérationnelle sur 20 marchés, environ 63% de nos produits étant désormais générés à travers les plateformes numériques B2B. Au cours de l’EX22, BEES a atteint 3.1 millions d’utilisateurs actifs mensuels et réalisé environ 32 milliards d’USD en valeur brute des marchandises, soit une croissance de plus 60% par rapport à l’EX21. BEES Marketplace est désormais opérationnelle dans 15 pays et a généré environ 950 millions d’USD en valeur brute des marchandises provenant des ventes de produits tiers, générant des produits supplémentaires qui s’élèvent à 850 millions d’USD pour nos activités. Au 4T22, plus de 55% des clients BEES dans ces pays étaient également des acheteurs BEES Marketplace.

- Se placer en tête des solutions DTC : Notre écosystème omnicanal direct-to-consumer (DTC) de produits numériques et physiques a généré des produits d’environ 1.5 milliard d’USD cette année, soit une croissance d’environ 15% par rapport à 2021. Nos produits numériques DTC, Ze Delivery, TaDa et PerfectDraft, sont désormais disponibles sur 17 marchés et ont généré plus de 450 millions d’USD de produits et honoré 69 millions de commandes au cours de l’EX22. Notre réseau de détaillants physiques tels que Modelorama au Mexique et Pit Stop au Brésil a continué de réaliser une croissance des produits sur l’ensemble de notre empreinte couvrant environ 13 000 magasins.

- Dégager de la valeur de notre écosystème : Au cours de l’EX22, nous avons achevé la construction de notre premier site de production à grande échelle pour EverGrain à St. Louis pour transformer nos drêches de brasserie en ingrédients protéiques végétaux de haute qualité.

- Optimiser nos activités

Notre objectif visant à maximiser la création de valeur à long terme repose sur les trois domaines que nous ciblons : affectation rigoureuse des ressources, solide gestion des risques et structure de capital efficace. Nous avons continué de réaliser un solide flux de trésorerie disponible au cours de l’EX22, générant environ 8.5 milliards d’USD, ce qui nous a permis de progresser considérablement dans notre démarche de désendettement. La dette brute a diminué de 8.9 milliards d’USD pour atteindre 79.9 milliards d’USD, ce qui se traduit par un endettement net de 69.7 milliards d’USD et un ratio endettement net/EBITDA de 3.51x au 31 décembre 2022.

Nous avons maintenu une solide position de liquidités d'environ 20.0 milliards d'USD, constituées de 10.1 milliards d'USD disponibles sous notre ligne de crédit renouvelable liée au développement durable et de 9.9 milliards d'USD de trésorerie. Notre portefeuille d’obligations dispose d’un taux du coupon moyen très raisonnable d’environ 4% avant impôt, avec 95% du portefeuille à taux fixe, une maturité moyenne pondérée de plus de 15 ans et aucun besoin de refinancement à moyen terme pertinent.

En raison de notre dynamique continue, de la forte génération de flux de trésorerie disponible et de nos progrès en matière de désendettement, le conseil d’administration d’AB InBev a proposé un dividende pour l’exercice de 0.75 EUR par action, une hausse de 50% par rapport à 2021.

Promouvoir nos priorités de développement durable

Nous continuons de déployer notre programme de développement durable afin de favoriser notre vision commerciale et de remplir notre objectif entrepreneurial. Nous sommes attachés à respecter les principes du Pacte mondial des Nations Unies. Dans le cadre de notre programme de consommation réfléchie, nous sommes persuadés que, grâce au pouvoir de nos marques et à notre marketing, nous pouvons encourager un changement de comportement positif au sein de la société et réduire la consommation nocive d’alcool. Nous avons investi plus de 700 millions d’USD de 2016 à 2022 dans des campagnes de marketing en matière de normes sociales et sommes en bonne voie pour atteindre notre objectif d’1 milliard d’USD d’ici 2025.

En reconnaissance de notre leadership en termes de transparence et de performance de l’entreprise relatives au changement climatique et à la sécurité de l’eau, CDP nous a attribué un score double A et nous avons reçu la « Gold Medal for International Corporate Achievement in Sustainable Development » du World Environment Center. Nous sommes également fiers de figurer dans le Bloomberg Gender-Equality Index de 2023, un indice de référence qui suit les performances des entreprises publiques ayant démontré leur engagement en faveur de l’égalité des genres sur le lieu de travail.

Nous avons continué à progresser vers nos objectifs ambitieux de développement durable 2025. Notre volume mondial d’électricité renouvelable contractuelle s’élève à 97%, dont 67.6% est opérationnelle, et depuis 2017, nous avons réduit nos émissions absolues de Scope 1 et 2 de 39% et l’intensité des émissions de Scope 1, 2 et 3 d’environ 21%. Au niveau de l’agriculture durable, 89% de nos producteurs directs répondaient au critère « qualifiés », 72% étaient « connectés » et 72% étaient « indépendants financièrement ». Au niveau de la gestion de l’eau, 100% de nos sites situés dans des zones sensibles ont commencé à déployer des solutions, et six de ces sites observent déjà un impact tangible. Au niveau de l’économie circulaire appliquée aux emballages, 77% de nos produits étaient conditionnés dans des emballages à contenu consigné ou fabriqués à base de matériaux majoritairement recyclés. Nous réalisons également des avancées concernant notre ambition d’atteindre le « net zéro » d’ici 2040, puisque nous avons atteint la neutralité carbone dans dix sites supplémentaires au cours de l’EX22, faisant passer à treize le nombre de sites dans ce cas au niveau mondial.

Veuillez consulter notre rapport ESG 2022 ici pour toute information complémentaire.

Créer un avenir avec plus de célébrations

À l’horizon 2023, nous sommes convaincus que la solidité de la catégorie bière conserve son attrait fondamental étant donné son envergure, sa rentabilité et sa croissance. Bien que l’environnement opérationnel reste fluctuant, nous sommes totalement focalisés sur la mise en œuvre de notre stratégie et nos activités présentent une bonne dynamique. Nos choix stratégiques de cette année en termes de gestion des produits, de structure organisationnelle et d’investissements commerciaux nous placent en position favorable pour continuer à enregistrer une croissance rentable et soutenue. Nous disposons d’un portefeuille de marques qui nous place en tête du secteur dans toutes les gammes de prix, d’une empreinte géographique avantageuse nous offrant une position de leader dans les principaux pools de bénéfices du secteur de la bière et les principales régions en pleine croissance au niveau mondial, et de produits numériques de pointe qui nous rapprochent plus que jamais de nos clients et consommateurs. Nous investissons dans nos marques, nos sites et la transformation numérique pour favoriser notre potentiel de croissance interne et nous améliorons notre profil financier par le biais d’une affectation rigoureuse des ressources et d’une efficacité quotidienne.

Nous n’aurions pas pu enregistrer une telle performance cette année sans la passion et la profonde culture d’ownership de notre personnel. Nos équipes ont fait preuve d’un engagement élevé et sans relâche tout au long de l’année en vue d’atteindre nos objectifs stratégiques et financiers et nous profitons de cette occasion pour remercier l’ensemble de nos collègues à travers le monde pour leurs efforts acharnés et leur dévouement.

Notre dynamique continue et les opportunités considérables de croissance à travers nos trois piliers stratégiques nous confortent dans l’idée que nous sommes capables de générer une valeur élevée à long terme et d’atteindre notre objectif de rêver en grand pour créer un avenir avec plus de célébrations.

Perspectives 2023

- Performance générale : Nous prévoyons une hausse de notre EBITDA conforme à nos perspectives à moyen terme, c’est-à-dire entre 4-8%, et une croissance de nos produits supérieure à celle de l’EBITDA grâce à une combinaison saine des volumes et des prix. Les perspectives pour l’EX23 reflètent notre évaluation actuelle de l’inflation et du contexte macroéconomique.

- Coûts financiers nets : Les charges nettes d’intérêts liées aux retraites et les charges de désactualisation devraient se situer entre 200 et 230 millions d’USD par trimestre, en fonction de la fluctuation des devises et des taux d’intérêt. Pour l’EX23, le coupon moyen de la dette brute devrait se situer autour de 4%.

- Taux d’imposition effectif (TIE) : Nous prévoyons que le TIE normalisé de l’EX23 se situera entre 27% et 29%, en excluant les gains ou pertes éventuels relatifs à la couverture de nos programmes de paiements fondés sur des actions. Les perspectives relatives au TIE ne tiennent pas compte de l’impact d’éventuelles modifications futures de la législation.

- Dépenses nettes d’investissement : Les dépenses nettes d’investissement devraient se situer entre 4.5 et 5.0 milliards d’USD au cours de l’EX23.

Tableau 1. Résultats consolidés (millions d'USD) | |||

4T21 | 4T22 | Croissance | |

interne | |||

Volumes totaux (milliers d'hls) | 149 651 | 148 775 | -0.6% |

Nos propres bières | 129 708 | 128 502 | -0.9% |

Volumes des non-bières | 19 062 | 19 421 | 1.9% |

Produits de tiers | 881 | 853 | -3.2% |

Produits | 14 198 | 14 668 | 10.2% |

Marge brute | 8 102 | 8 007 | 5.4% |

Marge brute en % | 57.1% | 54.6% | -249 bps |

EBITDA normalisé | 4 882 | 4 947 | 7.6% |

Marge EBITDA normalisé | 34.4% | 33.7% | -80 bps |

EBIT normalisé | 3 650 | 3 608 | 3.9% |

Marge EBIT normalisé | 25.7% | 24.6% | -147 bps |

| |||

Bénéfice attribuable aux porteurs des capitaux propres d'AB InBev | 1 962 | 2 844 | |

Bénéfice normalisé attribuable aux porteurs des capitaux propres d'AB InBev | 1 797 | 1 965 | |

Bénéfice sous-jacent attribuable aux porteurs des capitaux propres d'AB InBev | 1 484 | 1 739 | |

| |||

Bénéfice par action (USD) | 0.98 | 1.41 | |

Bénéfice normalisé par action (USD) | 0.90 | 0.98 | |

Bénéfice sous-jacent par action (USD) | 0.74 | 0.86 | |

. | |||

. | |||

EX21 | EX22 | Croissance | |

interne | |||

Volumes totaux (milliers d'hls) | 581 678 | 595 133 | 2.3% |

Nos propres bières | 508 698 | 517 990 | 1.8% |

Volumes des non-bières | 69 612 | 73 241 | 5.2% |

Produits de tiers | 3 368 | 3 903 | 15.9% |

Produits | 54 304 | 57 786 | 11.2% |

Marge brute | 31 207 | 31 481 | 5.8% |

Marge brute en % | 57.5% | 54.5% | -276 bps |

EBITDA normalisé | 19 209 | 19 843 | 7.2% |

Marge EBITDA normalisé | 35.4% | 34.3% | -126 bps |

EBIT normalisé | 14 438 | 14 768 | 5.4% |

Marge EBIT normalisé | 26.6% | 25.6% | -137 bps |

| |||

Bénéfice attribuable aux porteurs des capitaux propres d'AB InBev | 4 670 | 5 969 | |

Bénéfice normalisé attribuable aux porteurs des capitaux propres d'AB InBev | 5 723 | 6 454 | |

Bénéfice sous-jacent attribuable aux porteurs des capitaux propres d'AB InBev | 5 774 | 6 093 | |

| |||

Bénéfice par action (USD) | 2.33 | 2.97 | |

Bénéfice normalisé par action (USD) | 2.85 | 3.21 | |

Bénéfice sous-jacent par action (USD) | 2.88 | 3.03 |

|

Tableau 2. Volumes (milliers d'hls) | |||||||||

4T21 | Scope | Croissance | 4T22 | Croissance interne | |||||

interne |

Volumes

|

Volumes de nos

| |||||||

Amérique du Nord | 25 576 | 1 | -2 127 | 23 451 | -8.3% | -9.0% | |||

Amériques du Centre | 37 877 | 64 | 346 | 38 286 | 0.9% | 1.5% | |||

Amérique du Sud | 45 295 | 164 | 1 402 | 46 860 | 3.1% | 2.9% | |||

EMEA | 24 042 | 23 | 29 | 24 094 | 0.1% | 0.2% | |||

Asie-Pacifique | 16 278 | 2 | -376 | 15 903 | -2.3% | -2.2% | |||

Exportations Globales et Sociétés Holding | 583 | -253 | -149 | 181 | -45.1% | -48.7% | |||

AB InBev au niveau mondial | 149 651 | - | - 876 | 148 775 | -0.6% | -0.9% | |||

. | |||||||||

EX21 | Scope | Croissance | EX22 | Croissance interne | |||||

interne |

Volumes

|

Volumes de nos

| |||||||

Amérique du Nord | 106 965 | 2 | -4 293 | 102 674 | -4.0% | -4.1% | |||

Amériques du Centre | 141 447 | 105 | 6 072 | 147 624 | 4.3% | 5.2% | |||

Amérique du Sud | 156 622 | 421 | 7 276 | 164 319 | 4.6% | 2.6% | |||

EMEA | 86 707 | 76 | 3 997 | 90 780 | 4.6% | 4.6% | |||

Asie-Pacifique | 88 379 | 4 | 515 | 88 898 | 0.6% | 0.6% | |||

Exportations Globales et Sociétés Holding | 1 558 | -607 | -112 | 838 | -11.8% | -14.3% | |||

AB InBev au niveau mondial | 581 678 | - | 13 455 | 595 133 | 2.3% | 1.8% | |||

Performance des marchés clés

États-Unis : La poursuite du rééquilibrage du portefeuille a permis d’enregistrer à nouveau une croissance des produits et un EBITDA stable cette année, malgré des coûts élevés

- Performance opérationnelle :

- 4T22 : Les produits ont augmenté de 2.5%, les produits par hl enregistrant une hausse de 12.2%, stimulée principalement par les augmentations de prix et d’autres initiatives de gestion des produits. Nos ventes aux détaillants ont baissé de 7.6%, principalement en raison d'un secteur faible affecté par l’échelonnement des augmentations de prix et par des conditions météorologiques médiocres en décembre. Les ventes aux grossistes ont reculé de 8.6%. L’EBITDA a progressé de 3.1%.

- EX22 : Les produits ont augmenté de 2.3%, avec une croissance des produits par hl de 6.7%. Nos ventes aux grossistes ont baissé de 4.2% et nos ventes aux détaillants de 4.1%, un résultat inférieur au secteur, selon les estimations. L'EBITDA est resté stable.

- Faits commerciaux marquants : Les produits ont poursuivi leur croissance cette année, stimulée par la mise en œuvre cohérente de notre stratégie commerciale et par l’accélération des investissements pour rééquilibrer notre portefeuille vers les segments en croissance. Au cours de l’EX22, nos bières above core et nos marques Beyond Beer ont généré plus de 40% de nos produits, et nos activités totales ont enregistré une croissance des produits de plus de 850 millions d’USD par rapport aux niveaux pré-pandémie de l’EX19. Notre portefeuille de bières above core a surpassé le secteur au cours de l’EX22, principalement grâce à Michelob ULTRA qui affiche une croissance des volumes d’un chiffre dans le haut de la fourchette, mais aussi grâce à la croissance de nos marques premium, notamment Stella Artois, Kona Big Wave et Estrella Jalisco. Dans le segment Beyond Beer, notre portefeuille de boissons spiritueuses prêtes-à-boire a continué de surpasser le secteur en enregistrant une forte croissance des volumes à deux chiffres, sous l’impulsion de Cutwater, le cocktail à base de spiritueux #1 dans le pays, et de NÜTRL, le vodka seltzer #2 du secteur.

Mexique : Croissance à deux chiffres des produits et du bénéfice, avec des volumes records

- Performance opérationnelle :

- 4T22 : Les produits ont augmenté d’un peu plus de 20% avec une croissance des produits par hl d’environ 15% stimulée par les initiatives de gestion des produits et la premiumisation. Nos volumes ont progressé d’un chiffre dans la moyenne de la fourchette tandis que nous avons continué à surpasser le secteur. L’EBITDA a augmenté d’environ 15%.

- EX22 : Les produits affichent une croissance de près de 20%, avec une croissance des volumes à un chiffre dans le haut de la fourchette et une hausse des produits par hl de plus de 10%. L'EBITDA a augmenté d'environ 15%.

- Faits commerciaux marquants : Au cours de l’EX22, nous avons enregistré une croissance des volumes sur l’ensemble des segments de notre portefeuille, nos marques de bière above core enregistrant une hausse de plus de 20%, sous l’impulsion de Modelo, Pacifico et Michelob ULTRA. Au 4T22, nous avons accompli la dernière étape de l’expansion du réseau Oxxo, notre portefeuille étant désormais disponible dans près de 20 000 magasins Oxxo aux quatre coins du pays. Nous avons poursuivi notre transformation numérique, plus de 60% de nos clients BEES étant désormais aussi des acheteurs BEES Marketplace, et notre plateforme numérique DTC, TaDa, honorant désormais plus de 300 000 commandes par mois.

Colombie : Croissance à deux chiffres des produits et du bénéfice, avec un record de consommation par habitant

- Performance opérationnelle :

- 4T22 : Les produits ont augmenté de plus de 20% avec une croissance des volumes d’un chiffre dans la moyenne de la fourchette et une hausse des produits par hl d’environ 15%, stimulées par les initiatives de gestion des produits et la premiumisation. L’EBITDA a augmenté de près de 20%.

- EX22 : Les produits ont progressé d’un peu plus de 20%, avec une croissance des volumes à un chiffre dans le haut de la fourchette et une hausse des produits par hl d’un peu plus de 10%. L’EBITDA a augmenté d’un peu plus de 10%.

- Faits commerciaux marquants : Stimulée par la mise en place cohérente de nos leviers d’extension de catégorie, la catégorie bière poursuit sa croissance, gagnant 80 points de base en termes de part dans la consommation totale d’alcool cette année, l’année 2022 enregistrant la consommation de bière par habitant la plus élevée sur les 25 dernières années. Au cours de l’EX22, nous avons enregistré une croissance des volumes sur l’ensemble des segments de notre portefeuille. Nos marques premium et super premium ont continué de mener la voie, réalisant une croissance des volumes de plus de 25% et atteignant des records en termes de volumes et de quote-part dans nos produits totaux. Plus de 45% de nos clients BEES sont désormais aussi des acheteurs BEES Marketplace.

Brésil : Croissance à deux chiffres des produits et du bénéfice, avec des volumes records

- Performance opérationnelle :

- 4T22 : Les produits ont augmenté de 18.4%, avec une croissance des volumes de 4.6% et une progression des produits par hl de 13.1% stimulées par des initiatives de gestion des produits et une premiumisation continue. Les volumes de nos bières ont enregistré une croissance de 4.0% et les volumes non-bières ont augmenté de 7.5%. L’EBITDA a augmenté de 10.2%.

- EX22 : Les volumes totaux ont augmenté de 5.6%, les volumes de bières enregistrant une hausse de 3.5%, surpassant le secteur selon nos estimations, et les volumes non-bières, une hausse de 12.0%. Les produits ont augmenté de 20.3%, avec une croissance des produits par hl de 13.9%. L’EBITDA a augmenté de 15.6%.

- Faits commerciaux marquants : Au cours de l’EX22, nous avons à nouveau enregistré des volumes de bières records, stimulés par un accroissement continu de la part de marché. Notre performance de cette année a été menée par une croissance des produits de plus de 20% de nos marques premium et super premium, et une croissance à deux chiffres de notre portefeuille de bières core. BEES a poursuivi son expansion, enregistrant un Net Promoter Score (NPS) record au 4T22, et plus de 70% de nos clients BEES sont désormais aussi des acheteurs BEES Marketplace. Notre plateforme numérique DTC, Zé Delivery, a honoré plus de 62 millions de commandes cette année, et a atteint 4.8 millions d’utilisateurs actifs mensuels, ce qui représente une hausse de 17% par rapport à décembre 2021.

Europe : Croissance à deux chiffres des produits et croissance à un chiffre dans le haut de la fourchette du bénéfice

- Performance opérationnelle :

- 4T22 : Nos produits ont réalisé une croissance à deux chiffres, avec une hausse des volumes d’un chiffre dans le bas de la fourchette et une hausse des produits par hl de plus de 10%, stimulées par des initiatives de gestion des produits, la reprise dans le canal de la consommation hors domicile et la premiumisation continue. L’EBITDA a progressé d’un chiffre dans le haut de la fourchette.

- EX22 : Les produits ont enregistré une croissance à deux chiffres, avec une croissance des produits par hl d’un chiffre dans le haut de la fourchette et une hausse des volumes d’un chiffre dans le bas de la fourchette. L’EBITDA a augmenté d’un chiffre dans le haut de la fourchette.

- Faits commerciaux marquants : Cette année, nous avons poursuivi la premiumisation de notre portefeuille en Europe, nos marques premium et above premium représentant désormais plus de 55% de nos produits. Nos marques mondiales et notre portefeuille super premium ont enregistré une croissance des produits d’un peu plus de 10%, menée par une croissance de plus de 20% de Corona. Grâce à la mise en œuvre cohérente de notre stratégie et à l’accroissement du pouvoir de marque de notre portefeuille, nous avons étendu ou maintenu notre part de marché dans plus de 80% de nos marchés clés au cours de l’EX22. Notre produit DTC, PerfectDraft, a augmenté sa base d’acheteurs à plus de 320 000 ménages et compte davantage de machines dans les foyers que de pubs et de bars au Royaume-Uni et en France.

Afrique du Sud : Croissance à deux chiffres des produits et du bénéfice, avec des volumes records sur l’ensemble de l’exercice malgré des contraintes de capacité au quatrième trimestre

- Performance opérationnelle :

- 4T22 : Les produits ont augmenté d’un chiffre dans la moyenne de la fourchette, avec une croissance des produits par hl d’un chiffre dans la moyenne de la fourchette principalement grâce aux initiatives de gestion des produits. Nos volumes sont restés stables, les contraintes de production dues à des inondations ayant affecté notre brasserie de Prospecton au début de l’année limitant notre capacité à répondre à la demande des consommateurs pendant la haute saison. L’EBITDA a enregistré une baisse d’un chiffre dans la moyenne de la fourchette principalement en raison de l’impact négatif des coûts des matières premières.

- EX22 : Les produits ont progressé d’environ 15%, avec une croissance des produits par hl à un chiffre dans la moyenne de la fourchette et une hausse des volumes à un chiffre dans le haut de la fourchette. L’EBITDA a augmenté d’environ 15%.

- Faits commerciaux marquants : Au cours de l’EX22, la dynamique de nos activités s’est poursuivie, permettant de réaliser des volumes totaux records, avec une part de marché de la bière supérieure à celle des niveaux pré-pandémie de l’EX19, selon nos estimations. Grâce à des investissements commerciaux ciblés et à la mise en œuvre cohérente de notre stratégie, nous avons accru le pouvoir global de marque de nos portefeuilles de bières et Beyond Beer. Notre principale marque core, Carling Black Label, a enregistré une croissance d’environ 15% et nos portefeuilles premium, super premium et Beyond Beer ont tous enregistré une croissance des volumes à deux chiffres. Plus de 60% des clients BEES sont désormais aussi des utilisateurs BEES Marketplace.

Chine : Premiumisation continue malgré un secteur impacté par les restrictions liées au COVID-19 tout au long de l’année

- Performance opérationnelle :

- 4T22 : Les restrictions liées au COVID-19 ont considérablement impacté le secteur. Nos régions et canaux clés ont été impactés de manière disproportionnée, entraînant un baisse des volumes totaux de 6.9%. Les produits par hl ont régressé de 8.8%, à cause d’un mix de canaux et d’un mix géographique négatifs, entraînant une baisse des produits totale de 15.1%. L’EBITDA a régressé de 41.8% en raison de la baisse des produits et du désendettement opérationnel y afférent.

- EX22 : Le secteur a été impacté par les restrictions liées au COVID-19 tout au long de l’année. Les volumes ont diminué de 3.0% et les produits par hl ont régressé de 1.2%, entraînant une baisse des produits totaux de 4.2%. L’EBITDA a reculé de 10.8%.

- Faits commerciaux marquants : Malgré l’impact considérable des restrictions liées au COVID-19, au cours de l’EX22, notre portefeuille premium et super premium a enregistré une croissance des volumes et des produits dépassant les niveaux pré-pandémie de l’EX19. Nous avons poursuivi l’expansion de notre stratégie, Budweiser atteignant un pouvoir de marque record au cours de l’EX22. Dans plus de la moitié de nos villes d’expansion, malgré l’impact des restrictions, Budweiser et notre portefeuille super premium affichent une croissance à deux chiffres des volumes. Le déploiement et l’adoption de la plateforme BEES se sont accélérés, plus de 40% de nos produits ayant été réalisés via des canaux numériques en décembre.

Faits marquants sur nos autres marchés

- Canada : Les produits ont enregistré une croissance d’un chiffre dans le bas de la fourchette au cours de ce trimestre, stimulée par des initiatives de gestion des produits et par l’accroissement continu de la part de marché de la bière. Au cours de l’EX22, les produits ont affiché une croissance d’un chiffre dans le bas de la fourchette, enregistrant une croissance des produits cette année encore. Bien que les volumes totaux aient régressé d’un chiffre dans le bas de la fourchette en raison d’un secteur faible, nous avons gagné des parts sur le marché de la bière pour la troisième année consécutive.

- Pérou : Au cours de ce trimestre, nous avons enregistré une croissance des produits à un chiffre dans le haut de la fourchette, avec une hausse des produits par hl de plus de 10%. Les volumes ont régressé d’un chiffre dans le bas de la fourchette étant donné que la dynamique du secteur était impactée par des troubles sociaux dans certaines régions en décembre. Au cours de l’EX22, les volumes ont affiché une croissance à un chiffre dans le haut de la fourchette, atteignant un nouveau record pour l’exercice fiscal, les catégories de la bière et Beyond Beer augmentant leur part dans la consommation totale d’alcool. Les produits par hl ont augmenté d’un chiffre dans le haut de la fourchette, entraînant une croissance des produits de près de 20%. Plus de 55% des clients BEES sont désormais aussi des acheteurs BEES Marketplace.

- Équateur : Les produits ont augmenté d’un peu plus de 10% au cours de ce trimestre, malgré la baisse des volumes d’un chiffre dans le bas de la fourchette en raison de l’instauration d’un couvre-feu impactant le canal de la consommation hors domicile dans certaines régions. Au cours de l’EX22, nos produits ont augmenté de près de 20%, avec une croissance des volumes d’un chiffre dans le haut de la fourchette, sous l’impulsion de l’expansion de la catégorie bière et grâce à la reprise post-COVID-19. Près de 75% des clients BEES sont désormais aussi des acheteurs BEES Marketplace.

- Argentine : Les volumes ont régressé d’un chiffre dans le bas de la fourchette au 4T22, en raison d’un secteur faible. Au cours de l’EX22, les volumes ont enregistré une croissance d’un chiffre dans le bas de la fourchette, stimulée par une solide performance de nos marques de bières above core et de non-bières. Nos produits ont enregistré une croissance à deux chiffres pendant le trimestre et l’exercice, soutenue principalement par les initiatives de gestion des revenus dans un contexte hautement inflationniste.

- Afrique hors Afrique du Sud : Au Nigeria, nos produits ont affiché une croissance d’un peu plus de 10% ce trimestre, et de plus de 20% au cours de l’EX22, stimulée principalement par des actions en termes de prix, bien que les volumes aient régressé en raison des contraintes liées à la chaîne d’approvisionnement et d’un secteur faible au cours du trimestre et de l’exercice. Dans nos autres marchés, les produits totaux ont augmenté d’un chiffre dans le haut de la fourchette au 4T22, et d’un peu plus de 10% au cours de l’EX22, sous l’impulsion de la Tanzanie, du Botswana et de la Zambie. BEES est désormais disponible en Tanzanie et en Ouganda.

- Corée du Sud : Les produits ont progressé d’environ 15% ce trimestre, avec une croissance des produits par hl à un chiffre dans le haut de la fourchette et une hausse des volumes à un chiffre dans la moyenne de la fourchette. Au cours de l’EX22, les produits ont augmenté d’environ 15%, avec une croissance des volumes à un chiffre dans le haut de la fourchette, stimulée par la solide performance de notre championne locale, Cass. Notre part de marché totale s’est accrue cette année, avec des gains dans nos canaux de consommation à domicile et hors domicile.

Compte de résultats consolidé

Tableau 3. Compte de résultats consolidé (millions d'USD) | |||

4T21 | 4T22 | Croissance | |

interne | |||

Produits | 14 198 | 14 668 | 10.2% |

Coûts des ventes | -6 096 | -6 661 | -16.6% |

Marge brute | 8 102 | 8 007 | 5.4% |

Frais de vente, dépenses administratives et autres frais généraux | -4 624 | -4 592 | -6.8% |

Autres produits/(charges) d'exploitation | 172 | 193 | 11.4% |

Bénéfice d'exploitation avant éléments non sous-jacents | 3 650 | 3 608 | 3.9% |

Eléments non sous-jacents au-dessus de l'EBIT (incl. pertes de valeur) | -324 | 19 | |

Produits/(coûts) financiers nets | -855 | - 973 | |

Produits/(coûts) financiers nets non sous-jacents | 240 | 550 | |

Quote-part dans le résultat des entreprises associées | 75 | 89 | |

Impôts sur le résultat | -440 | 5 | |

Bénéfice | 2 345 | 3 298 | |

Bénéfice attribuable aux participations ne donnant pas le contrôle | 383 | 454 | |

Bénéfice attribuable aux porteurs des capitaux propres d'AB InBev | 1 962 | 2 844 | |

| |||

EBITDA normalisé | 4 882 | 4 947 | 7.6% |

Bénéfice normalisé attribuable aux porteurs des capitaux propres d'AB InBev | 1 797 | 1 965 | |

. | |||

EX21 | EX22 | Croissance | |

interne | |||

Produits | 54 304 | 57 786 | 11.2% |

Coûts des ventes | -23 097 | -26 305 | -18.4% |

Marge brute | 31 207 | 31 481 | 5.8% |

Frais de vente, dépenses administratives et autres frais généraux | -17 574 | -17 555 | -6.3% |

Autres produits/(charges) d'exploitation | 805 | 841 | 10.3% |

Bénéfice d'exploitation avant éléments non sous-jacents | 14 438 | 14 768 | 5.4% |

Eléments non sous-jacents au-dessus de l'EBIT (incl. pertes de valeur) | -614 | -251 | |

Produits/(coûts) financiers nets | -4 803 | -4 646 | |

Produits/(coûts) financiers nets non sous-jacents | -806 | 498 | |

Quote-part dans le résultat des entreprises associées | 248 | 299 | |

Éléments non sous-jacents dans le résultat des entreprises associées | - | -1 143 | |

Impôts sur le résultat | -2 350 | -1 928 | |

Bénéfice | 6 114 | 7 597 | |

Bénéfice attribuable aux participations ne donnant pas le contrôle | 1 444 | 1 628 | |

Bénéfice attribuable aux porteurs des capitaux propres d'AB InBev | 4 670 | 5 969 | |

| |||

EBITDA normalisé | 19 209 | 19 843 | 7.2% |

Bénéfice normalisé attribuable aux porteurs des capitaux propres d'AB InBev | 5 723 | 6 454 | |

Les autres produits/(charges) d’exploitation consolidés au cours de l’EX22 ont augmenté de 10.3%, principalement sous l’impulsion de la vente d’actifs non-core et de gains ponctuels. Au cours de l’EX22, Ambev a reconnu des produits de 201 millions d’USD dans les autres produits d’exploitation liés aux crédits d’impôts (EX21 : 226 millions d’USD). L’impact net est présenté comme un changement dans le périmètre et n’affecte pas les taux de croissance interne présentés.

Éléments non sous-jacents au-dessus de l’EBIT & éléments non sous-jacents dans le résultat des entreprises associées

Tableau 4. Eléments non sous-jacents au-dessus de l'EBIT et éléments non sous-jacents dans le résultat des entreprises associées (millions d'USD) | ||||

4T21 | 4T22 | EX21 | EX22 | |

Coûts liés au COVID-19 | -21 | -2 | -105 | -18 |

Restructuration | -37 | -47 | -172 | -110 |

Cession d’activités et vente d’actifs (y compris les pertes de dépréciation) | -261 | 72 | -247 | -71 |

Coûts liés à AB InBev Efes | - | -3 | - | -51 |

Coûts des acquisitions encourus dans le cadre des regroupements d’entreprises | -5 | -1 | -17 | -1 |

Coûts liés à SAB Zenzele Kabili | - | - | -72 | - |

Eléments non sous-jacents dans l'EBIT | -324 | 19 | -614 | -251 |

Éléments non sous-jacents dans le résultat des entreprises associées | - | - | - | -1 143 |

L’EBIT ne comprend pas les éléments positifs non sous-jacents de 19 millions d’USD au 4T22 ni les éléments négatifs non sous-jacents de 251 millions d’USD au cours de l’EX22.

Les éléments non sous-jacents dans le résultat des entreprises associées comprennent une charge de dépréciation non-cash de 1 143 millions d’USD que l’entreprise a enregistré sur son investissement dans AB InBev Efes au 1T22.

Produits/(coûts) financiers nets

Tableau 5. Produits/(coûts) financiers nets (millions d'USD) | ||||

4T21 | 4T22 | EX21 | EX22 | |

Charges nettes d’intérêts | -853 | -785 | -3 561 | -3 294 |

Charges d’intérêts nettes liées aux pensions | -18 | -18 | -73 | -73 |

Charges de désactualisation | -166 | -231 | -593 | -782 |

Ajustements à la valeur de marché | 312 | 248 | -23 | 331 |

Produits d’intérêts nets sur les crédits d’impôts brésiliens | 17 | 22 | 118 | 168 |

Autres résultats financiers | -146 | -208 | -670 | -997 |

Produits/(coûts) financiers nets | -855 | - 973 | -4 803 | -4 646 |

Les charges nettes d’intérêts de l’EX22 ont diminué de 267 millions d’USD sous l’effet positif de la baisse de la dette brute résultant du déploiement proactif de l’excédent de trésorerie en vue du remboursement anticipé d’obligations, conformément à nos priorités en matière d’affectation du capital. Les coûts financiers nets au cours de l’EX22 ont été impactés positivement par des gains évalués à la valeur de marché liés à la couverture de nos programmes de paiements fondés sur des actions. Le nombre d’actions incluses dans la couverture de nos programmes de paiements fondés sur des actions ainsi que les cours d’ouverture et de clôture des actions sont présentés dans le tableau 6 ci-dessous.

Tableau 6. Couverture des paiements fondés sur des actions | ||||

4T21 | 4T22 | EX21 | EX22 | |

Prix de l'action au début de la période (Euro) | 49.15 | 46.75 | 57.01 | 53.17 |

Prix de l'action à la fin de la période (Euro) | 53.17 | 56.27 | 53.17 | 56.27 |

Nombre d’instruments de fonds propres (millions) à la fin de la période | 55.0 | 55.0 | 55.0 | 55.0 |

Produits/(coûts) financiers nets non sous-jacents

Tableau 7. Produits/(coûts) financiers nets non sous-jacents (millions d'USD) | ||||

4T21 | 4T22 | EX21 | EX22 | |

Ajustements à la valeur de marché | 259 | 205 | -25 | 274 |

Gain/(perte) sur le remboursement d'obligations et autres | -19 | 345 | -781 | 224 |

Produits/(coûts) financiers nets non sous-jacents | 240 | 550 | -806 | 498 |

Les coûts financiers nets non sous-jacents de l’EX22 comprennent des gains évalués à la valeur de marché résultant des instruments dérivés conclus pour couvrir les actions émises dans le cadre des rapprochements avec Grupo Modelo et SAB. Le nombre d’actions incluses dans la couverture de l’instrument d’actions différées et les actions restreintes ainsi que les cours d’ouverture et de clôture des actions sont présentés dans le tableau 8.

Au cours de l’EX22, nous avons enregistré un gain de 246 millions d’USD (EX21 : perte de (741) millions d’USD) résultant du remboursement de certaines obligations, principalement en raison du déploiement proactif de soldes de trésorerie excédentaires pour réduire la dette brute, conformément à nos priorités en termes d’affectation du capital.

Tableau 8. Instruments non sous-jacents dérivés sur fonds propres | ||||

4T21 | 4T22 | EX21 | EX22 | |

Prix de l'action au début de la période (Euro) | 49.15 | 46.75 | 57.01 | 53.17 |

Prix de l'action à la fin de la période (Euro) | 53.17 | 56.27 | 53.17 | 56.27 |

Nombre d’instruments de fonds propres (millions) à la fin de la période | 45.5 | 45.5 | 45.5 | 45.5 |

Impôts sur le résultat

Tableau 9. Impôts sur le résultat (millions d'USD) | |||||||

4T21 | 4T22 | EX21 | EX22 | ||||

Impôts sur le résultat | 440 | -5 | 2 350 | 1 928 | |||

Taux d’impôts effectif | 16.2% | -0.2% | 28.6% | 18.6% | |||

Taux d’impôts effectif normalisé | 24.3% | 11.0% | 28.0% | 23.0% | |||

Taux d’impôts effectif normalisé hors ajustements à la valeur de marché | 27.4% | 12.2% | 27.9% | 23.8% | |||

La baisse de notre TIE normalisé, hors gains et pertes évalués à la valeur de marché liés à la couverture de nos programmes de paiements fondés sur des actions au 4T22 comparé au 4T21 s’explique essentiellement par la hausse de la distribution de l’intérêt sur les capitaux propres des actionnaires au Brésil et à une baisse des coûts non déductibles.

Tableau 10. Bénéfice sous-jacent attribuable aux porteurs des capitaux propres d'AB InBev (millions d'USD) | ||||

4T21 | 4T22 | EX21 | EX22 | |

Bénéfice attribuable aux porteurs des capitaux propres d'AB InBev | 1 962 | 2 844 | 4 670 | 5 969 |

Impact net des éléments non sous-jacents sur le résultat | - 165 | -879 | 1 054 | 484 |

Bénéfice normalisé attribuable aux porteurs des capitaux propres d'AB InBev | 1 797 | 1 965 | 5 723 | 6 454 |

Bénéfice sous-jacent attribuable aux porteurs des capitaux propres d'AB InBev | 1 484 | 1 739 | 5 774 | 6 093 |

Les bénéfices normalisé et sous-jacent attribuables aux porteurs des capitaux propres ont tous deux été impactés positivement, de 165 millions d’USD au cours de l’EX21 et de 186 millions d’USD au cours de l’EX22, après impôts et participations ne donnant pas le contrôle, liés à des crédits d’impôt au Brésil.

BPA de base, normalisé et sous-jacent

Tableau 11. Bénéfice par action (USD) | ||||

4T21 | 4T22 | EX21 | EX22 | |

BPA de base | 0.98 | 1.41 | 2.33 | 2.97 |

Impact net des éléments non sous-jacents sur le résultat | -0.08 | -0.44 | 0.53 | 0.23 |

Bénéfice normalisé par action | 0.90 | 0.98 | 2.85 | 3.21 |

BPA sous-jacent | 0.74 | 0.86 | 2.88 | 3.03 |

Nombre moyen pondéré d’actions ordinaires et restreintes (millions) | 2 007 | 2 013 | 2 007 | 2 013 |

Tableau 12. Composantes clés du BPA sous-jacent (USD) | ||||

4T21 | 4T22 | EX21 | EX22 | |

EBIT normalisé hors hyperinflation | 1.82 | 1.83 | 7.22 | 7.41 |

Impacts d'hyperinflation dans l'EBIT normalisé | - | -0.04 | -0.02 | -0.07 |

EBIT normalisé | 1.83 | 1.79 | 7.19 | 7.34 |

Ajustement à la valeur de marché (couverture de nos programmes de paiements fondés sur des actions) | 0.16 | 0.12 | -0.01 | 0.16 |

Coûts financiers nets | -0.58 | -0.61 | -2.38 | -2.47 |

Impôts sur le résultat | -0.34 | -0.14 | -1.34 | -1.16 |

Associés et participations ne donnant pas le contrôle | -0.16 | -0.19 | -0.61 | -0.67 |

Bénéfice normalisé par action | 0.90 | 0.98 | 2.85 | 3.21 |

Ajustement à la valeur de marché (couverture de nos programmes de paiements fondés sur des actions) | -0.16 | -0.12 | 0.01 | -0.16 |

Impacts d'hyperinflation dans le bénéfice par action | - | 0.01 | 0.01 | -0.02 |

BPA sous-jacent | 0.74 | 0.86 | 2.88 | 3.03 |

Nombre moyen pondéré d’actions ordinaires et restreintes (millions) | 2 007 | 2 013 | 2 007 | 2 013 |

Réconciliation entre l’EBITDA normalisé et le bénéfice attribuable aux porteurs de capitaux propres

Tableau 13. Réconciliation de l'EBITDA normalisé et bénéfice attribuable aux porteurs des capitaux propres d'AB InBev (millions d'USD) | ||||

4T21 | 4T22 | EX21 | EX22 | |

Bénéfice attribuable aux porteurs des capitaux propres d'AB InBev | 1 962 | 2 844 | 4 670 | 5 969 |

Participations ne donnant pas le contrôle | 383 | 454 | 1 444 | 1 628 |

Bénéfice | 2 345 | 3 298 | 6 114 | 7 597 |

Impôts sur le résultat | 440 | -5 | 2 350 | 1 928 |

Quote-part dans le résultat des entreprises associées | -75 | -89 | -248 | -299 |

Éléments non sous-jacents dans le résultat des entreprises associées | - | - | - | 1 143 |

(Produits)/coûts financiers nets | 855 | 973 | 4 803 | 4 646 |

(Produits)/coûts financiers nets non sous-jacents | -240 | -550 | 806 | -498 |

Eléments non sous-jacents au-dessus de l'EBIT (incl. pertes de valeur) | 324 | -19 | 614 | 251 |

EBIT normalisé | 3 650 | 3 608 | 14 438 | 14 768 |

Amortissements et dépréciations | 1 231 | 1 338 | 4 771 | 5 074 |

EBITDA normalisé | 4 882 | 4 947 | 19 209 | 19 843 |

L’EBITDA normalisé et l’EBIT normalisé sont des indicateurs utilisés par AB InBev pour démontrer les performances sous-jacentes de la société.

L’EBITDA normalisé est calculé sans tenir compte des effets suivants du bénéfice attribuable aux porteurs des capitaux propres d'AB InBev : (i) participations ne donnant pas le contrôle, (ii) impôts sur le résultat, (iii) quote-part dans le résultat des entreprises associées, (iv) éléments non sous-jacents dans le résultat des entreprises associées, (v) coûts financiers nets, (vi) coûts financiers nets non sous-jacents, (vii) éléments non sous-jacents au-dessus de l’EBIT et (viii) amortissements et dépréciations.

L’EBITDA normalisé et l’EBIT normalisé ne sont pas des indicateurs de comptabilité conformes aux normes comptables IFRS et ne doivent pas être considérés comme une alternative au bénéfice attribuable aux porteurs de capitaux propres en tant qu’indicateur de performance opérationnelle ou comme une alternative au flux de trésorerie en tant qu’indicateur de liquidité. Il n’existe pas de méthode de calcul standard pour l’EBITDA normalisé et l’EBIT normalisé, et la définition de l’EBITDA normalisé et de l’EBIT normalisé selon AB InBev peut ne pas être comparable à celle d’autres sociétés.

Situation financière

Tableau 14. Tableau des flux de trésorerie consolidé (millions d’USD) | |||

EX21 | EX22 | ||

Activités opérationnelles | |||

Bénéfice de la période | 6 114 | 7 597 | |

Intérêts, impôts et éléments non-cash inclus dans le bénéfice | 12 693 | 12 344 | |

Flux de trésorerie d’exploitation avant changements du fonds de roulement et utilisation des provisions | 18 806 | 19 941 | |

| |||

Changement du fonds de roulement | 2 459 | - 346 | |

Contributions aux plans et utilisation des provisions | -375 | -351 | |

Intérêts et impôts (payés)/reçus | -6 197 | -6 104 | |

Dividendes reçus | 106 | 158 | |

Flux de trésorerie provenant des activités opérationnelles | 14 799 | 13 298 | |

| |||

Activités d’investissement | |||

Dépenses d’investissement nettes | -5 498 | -4 838 | |

Acquisition et cession de filiales, sous déduction de la trésorerie acquise/cédée | -444 | -70 | |

Produits nets de cession/(acquisition) d'autres actifs | 65 | 288 | |

Flux de trésorerie provenant des activités d’investissement | -5 878 | -4 620 | |

| |||

Activités de financement | |||

Dividendes payés | -2 364 | -2 442 | |

(Remboursement)/émissions d’emprunts | -8 511 | -7 174 | |

Paiements en vertu des contrats de location | -531 | -610 | |

Cession/(acquisition) de participations ne donnant pas de contrôle | -192 | -394 | |

Flux de trésorerie provenant des activités de financement | -11 598 | -10 620 | |

. | |||

Augmentation/(diminution) nette de la trésorerie et équivalents de trésorerie | -2 677 | -1 942 | |

L’EX22 a enregistré une baisse de la trésorerie et des équivalents de trésorerie de 1 942 millions d’USD, par rapport à une baisse de 2 677 millions d’USD au cours de l’EX21, en tenant compte des mouvements suivants :

- Nos flux de trésorerie provenant des activités opérationnelles ont totalisé 13 298 millions d’USD durant l’EX22, par rapport à 14 799 millions d’USD pour l’EX21. La baisse s’explique principalement par des variations du fonds de roulement pour l’EX22 par rapport à l’EX21, étant donné que (i) les chiffres de 2021 ont été impactés par des dépenses d’investissement et des provisions pour bonus plus faibles en 2020 et que (ii) les stocks ont augmenté au cours de l’EX22.

- Nos flux de trésorerie sortants provenant des activités d’investissement s’élevaient à 4 620 millions d’USD au cours de l’EX22, par rapport à des flux de trésorerie sortants de 5 878 millions d’USD au cours de l’EX21. La baisse des flux de trésorerie provenant d’activités d’investissement était due principalement à des niveaux inférieurs des dépenses d’investissement nettes et des flux de trésorerie sortants liés à des acquisitions de filiales au cours de l’EX22 par rapport à l’EX21. Sur les dépenses d’investissement totales de l’EX22, environ 36% ont été utilisés pour améliorer les équipements de production de l’entreprise, 45% ont été consacrés à des investissements logistiques et commerciaux et 20% ont servi à l'amélioration des capacités administratives et à l'acquisition de matériel informatique et de logiciels.

- Nos flux de trésorerie sortants provenant des activités de financement s’élevaient à 10 620 millions d’USD durant l’EX22, par rapport à des flux de trésorerie sortants de 11 598 millions d’USD durant l’EX21.

Notre endettement net a diminué à 69.7 milliards d’USD au 31 décembre 2022, alors qu’il était de 76.2 milliards d’USD au 31 décembre 2021.

Notre ratio endettement net / EBITDA normalisé était de 3.51x au 31 décembre 2022. Notre structure de capital optimale est un ratio endettement net / EBITDA normalisé aux alentours de 2x.

Nous continuons de gérer de manière proactive notre portefeuille de dettes. Après des remboursements en janvier 2022 de 3.1 milliards d’USD et en décembre 2022 de 3.9 milliards d’USD, 95% de notre portefeuille d’obligations sont à taux fixe, 42% sont exprimés en devises autres que l'USD, et les échéances sont bien réparties sur les prochaines années.

Outre un profil d’échéance très confortable de la dette et un solide flux de trésorerie, nous disposions au 31 décembre 2022 d’une liquidité totale de 20.0 milliards d’USD, dont 10.1 milliards d’USD disponibles sous la forme de lignes de crédit à long terme et 9.9 milliards d’USD de trésorerie, d’équivalents de trésorerie et de placements à court terme dans des titres d’emprunt, moins les découverts bancaires.

Mise à jour de la présentation pour 2023

A partir du 1er janvier 2023, les gains/(pertes) évalué(e)s à la valeur de marché sur des instruments dérivés liés à la couverture de nos programmes de paiements fondés sur des actions seront rapportés dans les produits/(coûts) financiers nets non sous-jacents. Par conséquent, nous cesserons de publier notre Bénéfice normalisé par action (BPA normalisé) en tant qu’indicateur distinct.

Dividende proposé pour l’exercice 2022

Le conseil d'administration d'AB InBev propose un solde de dividende de 0.75 EUR par action pour l’exercice 2022, sous réserve de l'approbation des actionnaires à l’AGA prévue le 26 avril 2023. En accord avec la discipline financière et les objectifs de désendettement de la société, le dividende recommandé met en équilibre les priorités d’affectation de capital de la société et la politique en matière de dividendes, tout en restituant des liquidités aux actionnaires. Le calendrier des dates ex-coupon, dates d’enregistrement et dates de paiement est disponible ci-dessous :

Calendrier des dividendes | |||

Date ex-coupon | Date d’enregistrement | Date de paiement | |

Euronext | 3 mai 2023 | 4 mai 2023 | 5 mai 2023 |

MEXBOL | 3 mai 2023 | 4 mai 2023 | 5 mai 2023 |

JSE | 2 mai 2023 | 4 mai 2023 | 5 mai 2023 |

NYSE (programme ADR) | 3 mai 2023 | 4 mai 2023 | 8 juin 2023 |

Actions restreintes | 3 mai 2023 | 4 mai 2023 | 5 mai 2023 |

Notes

Afin de faciliter la compréhension de la performance sous-jacente d'AB InBev, les analyses relatives à la croissance, y compris tous les commentaires contenus dans le présent communiqué de presse, sauf indication contraire, sont basées sur les chiffres de croissance interne et les chiffres normalisés. En d'autres termes, les chiffres financiers sont analysés de manière à éliminer l'impact des écarts de conversion des activités à l'étranger et des changements dans le périmètre. Les changements dans le périmètre représentent l'impact des acquisitions et cessions, le lancement ou l'arrêt d'activités ou le transfert d'activités entre segments, les pertes et profits enregistrés au titre de réduction et les modifications apportées aux estimations comptables d’une année à l’autre ainsi que d’autres hypothèses que la direction ne considère pas comme faisant partie de la performance sous-jacente de la société. Toutes les références données par hectolitre (par hl) ne comprennent pas les activités non-bières aux États-Unis. Chaque fois qu’ils sont mentionnés dans le présent document, les indicateurs de performance (EBITDA, EBIT, bénéfice, taux d’imposition, BPA) sont rapportés sur une base « normalisée », ce qui signifie qu’ils sont présentés avant les éléments non sous-jacents. Les éléments non sous-jacents sont des produits ou charges qui surviennent de manière irrégulière et ne font pas partie des activités normales de la société. Ils sont présentés séparément en raison de leur importance pour comprendre la performance sous-jacente durable de la société de par leur taille ou nature. Les indicateurs normalisés sont des indicateurs additionnels utilisés par la direction et ne peuvent pas remplacer les indicateurs conformes aux normes IFRS comme indicateur de la performance de la société. Nous rapportons les résultats de l’Argentine en appliquant le traitement comptable de l’hyperinflation depuis le 3T18. Les normes IFRS (IAS 29) impliquent de retraiter les résultats à ce jour pour refléter l’évolution du pouvoir d’achat général de la devise locale, en utilisant des indices officiels avant de convertir les montants locaux au taux de change à la clôture de la période. Ces impacts n’ont pas été pris en compte dans le calcul interne, mais sont indiqués séparément dans les annexes dans la colonne intitulée « Retraité pour l’hyperinflation » pour le trimestre et dans la colonne « Variation des devises » date à ce jour. Au cours de l’EX22, nous avons rapporté un impact positif sur le bénéfice attribuable aux porteurs des capitaux propres d'AB InBev de 30 millions d'USD. L’impact sur le BPA normalisé au cours de l’EX22 était de 0.02 USD. Les valeurs indiquées dans les tableaux et les annexes peuvent ne pas concorder à cause d'arrondis. Les BPA du 4T22 et de l’EX22 sont basés sur la moyenne pondérée de 2 013 millions d'actions, par rapport à une moyenne pondérée de 2 007 millions d’actions au 4T21 et durant l’EX21.

Mentions légales

Le présent communiqué de presse contient des « déclarations prévisionnelles ». Ces déclarations reposent sur les attentes et points de vue actuels du management d’AB InBev quant aux événements et évolutions futurs et sont naturellement soumises à des incertitudes et des changements au gré des circonstances. Les déclarations prévisionnelles contenues dans le présent communiqué comprennent des déclarations qui ne sont pas relatives à des données historiques, et sont généralement rédigées au futur ou comprennent des mots ou expressions tels que « pourrait », « devrait », « croire », « avoir l’intention », « s’attendre à », « anticiper », « viser », « estimer », « probable », « prévoir » ou d’autres mots ou expressions ayant une portée similaire. Toutes les déclarations qui ne sont pas relatives à des données historiques sont des déclarations prévisionnelles. Vous ne devriez pas accorder une confiance excessive à ces déclarations prévisionnelles, qui reflètent le point de vue actuel du management d’AB InBev, sont soumises à de nombreux risques et incertitudes concernant AB InBev et dépendent de nombreux facteurs, qui pour certains échappent au contrôle d’AB InBev. Des facteurs, risques et incertitudes importants peuvent entraîner des différences sensibles entre les résultats réels et les résultats escomptés. Ceci inclut, entre autres, les risques et incertitudes relatifs à AB InBev décrits au point 3.D du rapport annuel d’AB InBev inclus dans le formulaire 20-F déposé auprès de la SEC le 18 mars 2022. Un grand nombre de ces risques et incertitudes sont, et seront, exacerbés par toute nouvelle dégradation de l’environnement commercial et économique mondial, du conflit actuel entre la Russie et l’Ukraine et de la pandémie de COVID-19. D’autres facteurs inconnus ou imprévisibles peuvent entraîner des différences sensibles entre les résultats réels et les résultats énoncés dans les déclarations prévisionnelles. Les déclarations prévisionnelles doivent être lues conjointement avec les autres avertissements et mises en garde contenus dans d’autres documents, y compris le Formulaire 20-F le plus récent d'AB InBev, les rapports inclus dans le Formulaire 6-K, et tout autre document qu'AB InBev a rendu public. Toute déclaration prévisionnelle contenue dans le présent communiqué doit être lue dans son intégralité à la lumière de ces avertissements et mises en garde, et il ne peut être garanti que les résultats effectifs ou les évolutions attendues par AB InBev se réaliseront ou, dans l’hypothèse où ceux-ci se réaliseraient de manière substantielle, qu’ils auront les conséquences ou effets attendus sur AB InBev, ses affaires ou ses opérations. AB InBev ne s’engage pas à mettre à jour ou à réviser publiquement ces déclarations prévisionnelles, à la lumière de nouvelles informations, événements futurs ou autre, sauf si la loi l’exige. Les données financières relatives à l’exercice 2022 (EX22) présentées aux tableaux 1 (excepté les informations relatives aux volumes), 3 à 5, 7, 9, 10, 13 et 14 du présent communiqué de presse sont extraites des états financiers consolidés audités du groupe arrêtés au 31 décembre 2022 et pour la période de douze mois close à cette date, qui ont été audités par notre commissaire PwC Réviseurs d’Entreprises SRL / PwC Bedrijfsrevisoren BV conformément aux normes d’audit internationales applicables en Belgique et ont donné lieu à une opinion d’audit sans réserve. Les données financières relatives au quatrième trimestre 2022 (4T22) présentées aux tableaux 6, 8, 11, 12 et 15 sont extraites des documents comptables sous-jacents arrêtés au 31 décembre 2022 et pour la période de douze mois close à cette date (excepté les informations relatives aux volumes). Les références aux contenus de nos sites web, tels que www.bees.com, mentionnées dans le présent communiqué, sont fournies à titre informatif et ne sont pas intégrées par renvoi dans le présent document.

Conférence téléphonique et webdiffusion

Conférence téléphonique et webdiffusion pour les investisseurs le jeudi 2 mars 2023 :

15h00 Bruxelles / 14h00 Londres / 9h00 New York

Détails concernant l’inscription :

Webdiffusion (mode écoute uniquement) :

AB InBev 4Q & FY22 Results Webcast

Pour y assister par téléphone, veuillez utiliser l'un des numéros suivants :

Gratuit : 877-407-8029

Payant : 201-689-8029

À propos d’Anheuser-Busch InBev (AB InBev)

Anheuser-Bush InBev (AB InBev) est une société cotée en bourse (Euronext : ABI) basée à Leuven, en Belgique, avec une cotation secondaire à la Bourse du Mexique (MEXBOL : ANB) et à la Bourse d’Afrique du Sud (JSE : ANH) et une cotation d’American Depositary Receipts à la Bourse de New York (NYSE : BUD). En tant qu’entreprise, nous rêvons en grand pour créer un avenir avec plus de célébrations. Nous cherchons toujours à concevoir de nouvelles manières de profiter pleinement des moments de la vie, de faire progresser notre secteur et d’avoir un impact significatif dans le monde. Nous avons à cœur de développer de grandes marques qui résistent à l’épreuve du temps et de brasser les meilleures bières en utilisant les ingrédients de la plus haute qualité. Notre portefeuille diversifié de plus de 500 marques de bières comprend les marques mondiales Budweiser®, Corona® et Stella Artois® ; les marques multi-pays Beck’s®, Hoegaarden®, Leffe® et Michelob Ultra® ; et des championnes locales telles que Aguila®, Antarctica®, Bud Light®, Brahma®, Cass®, Castle®, Castle Lite®, Cristal®, Harbin®, Jupiler®, Modelo Especial®, Quilmes®, Victoria®, Sedrin® et Skol®. Notre héritage brassicole remonte à plus de 600 ans, traversant les continents et les générations. De nos racines européennes ancrées dans la brasserie Den Hoorn à Leuven en Belgique, à l’esprit innovateur de la brasserie Anheuser & Co à St. Louis aux États-Unis, à la création de la brasserie Castle en Afrique du Sud lors de la ruée vers l’or à Johannesburg, ou encore à Bohemia, la première brasserie au Brésil. Géographiquement diversifiés avec une exposition équilibrée sur les marchés émergents et développés, nous misons sur les forces collectives d’environ 167 000 collaborateurs basés dans près de 50 pays de par le monde. En 2022, les produits rapportés d’AB InBev s’élevaient à 57.8 milliards d’USD (hors joint-ventures et entreprises associées).

Annexe 1 : Information sectorielle (4T)

AB InBev au niveau mondial | 4T21 | Scope |

Variation

|

Retraité pour

|

Croissance

| 4T22 |

Croissance

|

Volumes totaux (milliers d'hls) | 149 651 | - | - | - | - 876 | 148 775 | -0.6% |

dont volumes de nos propres bières | 129 708 | -3 | - | - | -1 204 | 128 502 | -0.9% |

Produits | 14 198 | -49 | -1 117 | 196 | 1 440 | 14 668 | 10.2% |

Coûts des ventes | -6 096 | 10 | 514 | -82 | -1 008 | -6 661 | -16.6% |

Marge brute | 8 102 | -39 | -603 | 114 | 432 | 8 007 | 5.4% |

Frais de vente, dépenses administratives et autres frais généraux | -4 624 | 41 | 351 | -50 | -310 | -4 592 | -6.8% |

Autres produits/(charges) d'exploitation | 172 | 7 | -16 | 9 | 21 | 193 | 11.4% |

EBIT normalisé | 3 650 | 9 | -267 | 73 | 143 | 3 608 | 3.9% |

EBITDA normalisé | 4 882 | 2 | -367 | 59 | 371 | 4 947 | 7.6% |

Marge EBITDA normalisé | 34.4% | 33.7% | -80 bps | ||||

| |||||||

Amérique du Nord | 4T21 | Scope |

Variation

|

Retraité pour

|

Croissance

| 4T22 |

Croissance

|

Volumes totaux (milliers d'hls) | 25 576 | 1 | - | - | -2 127 | 23 451 | -8.3% |

Produits | 3 875 | -5 | -35 | - | 96 | 3 931 | 2.5% |

Coûts des ventes | -1 479 | -2 | 12 | - | -96 | -1 566 | -6.5% |

Marge brute | 2 396 | -7 | -23 | - | - | 2 366 | 0.0% |

Frais de vente, dépenses administratives et autres frais généraux | -1 230 | - | 15 | - | 50 | -1 166 | 4.0% |

Autres produits/(charges) d'exploitation | 14 | 7 | - | - | -10 | 11 | -46.2% |

EBIT normalisé | 1 180 | - | -9 | - | 40 | 1 211 | 3.4% |

EBITDA normalisé | 1 375 | - | -11 | - | 32 | 1 397 | 2.4% |

Marge EBITDA normalisé | 35.5% | 35.5% | -5 bps | ||||

| |||||||

Amériques du Centre | 4T21 | Scope |

Variation

|

Retraité pour

|

Croissance

| 4T22 |

Croissance

|

Volumes totaux (milliers d'hls) | 37 877 | 64 | - | - | 346 | 38 286 | 0.9% |

Produits | 3 484 | -14 | -26 | - | 468 | 3 913 | 13.5% |

Coûts des ventes | -1 256 | 8 | 11 | - | -283 | -1 521 | -22.7% |

Marge brute | 2 228 | -6 | -15 | - | 185 | 2 392 | 8.3% |

Frais de vente, dépenses administratives et autres frais généraux | -813 | 4 | 1 | - | -71 | -879 | -8.8% |

Autres produits/(charges) d'exploitation | 15 | - | -1 | - | -17 | -3 | - |

EBIT normalisé | 1 430 | -1 | -15 | - | 97 | 1 510 | 6.8% |

EBITDA normalisé | 1 729 | -1 | -11 | - | 155 | 1 872 | 9.0% |

Marge EBITDA normalisé | 49.6% | 47.9% | -197 bps | ||||

| |||||||

Amérique du Sud | 4T21 | Scope |

Variation

|

Retraité pour

|

Croissance

| 4T22 |

Croissance

|

Volumes totaux (milliers d'hls) | 45 295 | 164 | - | - | 1 402 | 46 860 | 3.1% |

Produits | 2 889 | 49 | -611 | 196 | 857 | 3 380 | 29.8% |

Coûts des ventes | -1 382 | -13 | 257 | -82 | -441 | -1 661 | -32.2% |

Marge brute | 1 507 | 36 | -354 | 114 | 415 | 1 718 | 27.6% |

Frais de vente, dépenses administratives et autres frais généraux | -802 | -43 | 161 | -50 | -262 | -995 | -31.6% |

Autres produits/(charges) d'exploitation | 61 | -1 | -3 | 9 | 31 | 97 | 46.2% |

EBIT normalisé | 766 | -8 | -196 | 73 | 185 | 820 | 24.8% |

EBITDA normalisé | 962 | -7 | -235 | 59 | 271 | 1 050 | 28.8% |

Marge EBITDA normalisé | 33.3% | 31.1% | -20 bps |

EMEA | 4T21 | Scope |

Variation

|

Retraité pour

|

Croissance

| 4T22 |

Croissance

|

Volumes totaux (milliers d'hls) | 24 042 | 23 | - | - | 29 | 24 094 | 0.1% |

Produits | 2 133 | 40 | -279 | - | 176 | 2 070 | 8.1% |

Coûts des ventes | -1 012 | -3 | 153 | - | -239 | -1 101 | -23.5% |

Marge brute | 1 121 | 37 | -126 | - | -62 | 969 | -5.4% |

Frais de vente, dépenses administratives et autres frais généraux | -655 | -59 | 90 | - | -13 | -636 | -1.8% |

Autres produits/(charges) d'exploitation | 49 | - | -8 | - | 19 | 60 | 37.8% |

EBIT normalisé | 515 | -22 | -44 | - | -56 | 393 | -11.0% |

EBITDA normalisé | 784 | -30 | -81 | - | 3 | 676 | 0.4% |

Marge EBITDA normalisé | 36.7% | 32.6% | -254 bps | ||||

| |||||||

Asie-Pacifique | 4T21 | Scope |

Variation

|

Retraité pour

|

Croissance

| 4T22 |

Croissance

|

Volumes totaux (milliers d'hls) | 16 278 | 2 | - | - | -376 | 15 903 | -2.3% |

Produits | 1 447 | -51 | -150 | - | -61 | 1 185 | -4.4% |

Coûts des ventes | -667 | - | 72 | - | -28 | -624 | -4.2% |

Marge brute | 780 | -51 | -78 | - | -89 | 561 | -12.3% |

Frais de vente, dépenses administratives et autres frais généraux | -602 | 49 | 53 | - | -20 | -520 | -3.7% |

Autres produits/(charges) d'exploitation | 48 | - | -2 | - | -11 | 34 | -23.3% |

EBIT normalisé | 226 | -2 | -27 | - | -121 | 76 | -53.9% |

EBITDA normalisé | 406 | -2 | -43 | - | -127 | 234 | -31.4% |

Marge EBITDA normalisé | 28.0% | 19.8% | -815 bps | ||||

| |||||||

Exportations Globales et Sociétés Holding | 4T21 | Scope |

Variation

|

Retraité pour

|

Croissance

| 4T22 |

Croissance

|

Volumes totaux (milliers d'hls) | 583 | -253 | - | - | -149 | 181 | -45.1% |

Produits | 369 | -69 | -15 | - | -97 | 189 | -32.1% |

Coûts des ventes | -299 | 21 | 10 | - | 79 | -189 | 28.5% |

Marge brute | 70 | -48 | -5 | - | -17 | - | -77.6% |

Frais de vente, dépenses administratives et autres frais généraux | -522 | 90 | 31 | - | 6 | -395 | 1.4% |

Autres produits/(charges) d'exploitation | -15 | 1 | -1 | - | 9 | -6 | 66.8% |

EBIT normalisé | -467 | 43 | 24 | - | -2 | -401 | -0.4% |

EBITDA normalisé | -374 | 42 | 14 | - | 36 | -282 | 10.2% |

Annexe 2 : Information sectorielle (EX)

AB InBev au niveau mondial | EX21 | Scope |

Variation

|

Croissance

| EX22 |

Croissance

|

Volumes totaux (milliers d'hls) | 581 678 | - | - | 13 455 | 595 133 | 2.3% |

dont volumes de nos propres bières | 508 698 | - 10 | - | 9 302 | 517 990 | 1.8% |

Produits | 54 304 | -395 | -2 136 | 6 013 | 57 786 | 11.2% |

Coûts des ventes | -23 097 | 16 | 1 006 | -4 230 | -26 305 | -18.4% |

Marge brute | 31 207 | -378 | -1 130 | 1 782 | 31 481 | 5.8% |

Frais de vente, dépenses administratives et autres frais généraux | -17 574 | 365 | 735 | -1 080 | -17 555 | -6.3% |

Autres produits/(charges) d'exploitation | 805 | -12 | -15 | 63 | 841 | 10.3% |

EBIT normalisé | 14 438 | -26 | -410 | 765 | 14 768 | 5.4% |

EBITDA normalisé | 19 209 | -54 | -669 | 1 357 | 19 843 | 7.2% |

Marge EBITDA normalisé | 35.4% | 34.3% | -126 bps | |||

| ||||||

Amérique du Nord | EX21 | Scope |

Variation

|

Croissance

| EX22 |

Croissance

|

Volumes totaux (milliers d'hls) | 106 965 | 2 | - | -4 293 | 102 674 | -4.0% |

Produits | 16 257 | -5 | -76 | 389 | 16 566 | 2.4% |

Coûts des ventes | -6 185 | -10 | 27 | -546 | -6 714 | -8.8% |

Marge brute | 10 072 | -14 | -49 | -157 | 9 851 | -1.6% |

Frais de vente, dépenses administratives et autres frais généraux | -4 769 | -24 | 30 | 176 | -4 587 | 3.7% |

Autres produits/(charges) d'exploitation | 46 | 15 | - | -16 | 45 | -26.1% |

EBIT normalisé | 5 349 | -23 | -19 | 3 | 5 309 | 0.1% |

EBITDA normalisé | 6 131 | -21 | -24 | -29 | 6 057 | -0.5% |

Marge EBITDA normalisé | 37.7% | 36.6% | -106 bps | |||

Amériques du Centre | EX21 | Scope |

Variation

|

Croissance

| EX22 |

Croissance

|

Volumes totaux (milliers d'hls) | 141 447 | 105 | - | 6 072 | 147 624 | 4.3% |

Produits | 12 541 | -53 | -199 | 1 892 | 14 180 | 15.1% |

Coûts des ventes | -4 428 | 23 | 78 | -1 213 | -5 540 | -27.5% |

Marge brute | 8 113 | -31 | -122 | 679 | 8 639 | 8.4% |

Frais de vente, dépenses administratives et autres frais généraux | -3 149 | 23 | 42 | -305 | -3 390 | -9.8% |

Autres produits/(charges) d'exploitation | 24 | - | - | -36 | -12 | - |

EBIT normalisé | 4 988 | -8 | -80 | 337 | 5 238 | 6.8% |

EBITDA normalisé | 6 126 | -7 | -87 | 532 | 6 564 | 8.7% |

Marge EBITDA normalisé | 48.8% | 46.3% | -274 bps | |||

| ||||||

Amérique du Sud | EX21 | Scope |

Variation

|

Croissance

| EX22 |

Croissance

|

Volumes totaux (milliers d'hls) | 156 622 | 421 | - | 7 276 | 164 319 | 4.6% |

Produits | 9 494 | 134 | -674 | 2 645 | 11 599 | 27.9% |

Coûts des ventes | -4 763 | -36 | 298 | -1 475 | -5 976 | -31.1% |

Marge brute | 4 730 | 98 | -376 | 1 170 | 5 623 | 24.7% |

Frais de vente, dépenses administratives et autres frais généraux | -2 762 | -143 | 184 | -738 | -3 458 | -25.7% |

Autres produits/(charges) d'exploitation | 397 | -30 | 9 | 97 | 473 | 52.4% |

EBIT normalisé | 2 365 | -75 | -183 | 530 | 2 638 | 25.7% |

EBITDA normalisé | 3 125 | -74 | -265 | 724 | 3 511 | 25.7% |

Marge EBITDA normalisé | 32.9% | 30.3% | -49 bps |

EMEA | EX21 | Scope |

Variation

|

Croissance

| EX22 |

Croissance

|

Volumes totaux (milliers d'hls) | 86 707 | 76 | - | 3 997 | 90 780 | 4.6% |

Produits | 8 032 | -148 | -798 | 1 034 | 8 120 | 13.1% |

Coûts des ventes | -3 793 | -11 | 417 | -780 | -4 167 | -20.5% |

Marge brute | 4 239 | -159 | -381 | 254 | 3 953 | 6.2% |

Frais de vente, dépenses administratives et autres frais généraux | -2 855 | 135 | 277 | -161 | -2 604 | -6.0% |

Autres produits/(charges) d'exploitation | 200 | 2 | -21 | 17 | 198 | 8.2% |

EBIT normalisé | 1 584 | -22 | -125 | 109 | 1 546 | 6.9% |

EBITDA normalisé | 2 598 | -54 | -229 | 296 | 2 612 | 11.5% |

Marge EBITDA normalisé | 32.4% | 32.2% | -45 bps | |||

| ||||||

Asie-Pacifique | EX21 | Scope |

Variation

|

Croissance

| EX22 |

Croissance

|

Volumes totaux (milliers d'hls) | 88 379 | 4 | - | 515 | 88 898 | 0.6% |

Produits | 6 848 | -132 | -343 | 159 | 6 532 | 2.4% |

Coûts des ventes | -3 048 | -1 | 157 | -275 | -3 168 | -9.0% |

Marge brute | 3 800 | -134 | -186 | -116 | 3 364 | -3.2% |

Frais de vente, dépenses administratives et autres frais généraux | -2 330 | 128 | 115 | 20 | -2 067 | 0.9% |

Autres produits/(charges) d'exploitation | 139 | - | -4 | 2 | 137 | 1.3% |

EBIT normalisé | 1 609 | -5 | -76 | -94 | 1 433 | -5.9% |

EBITDA normalisé | 2 321 | -5 | -105 | -106 | 2 104 | -4.6% |

Marge EBITDA normalisé | 33.9% | 32.2% | -234 bps | |||

| ||||||

Exportations Globales et Sociétés Holding | EX21 | Scope |

Variation

|

Croissance

| EX22 |

Croissance

|

Volumes totaux (milliers d'hls) | 1 558 | -607 | - | -112 | 838 | -11.8% |

Produits | 1 133 | -190 | -45 | -107 | 790 | -11.4% |

Coûts des ventes | -880 | 52 | 29 | 60 | -740 | 7.3% |

Marge brute | 252 | -139 | -16 | -47 | 50 | -40.9% |

Frais de vente, dépenses administratives et autres frais généraux | -1 709 | 246 | 88 | -72 | -1 447 | -4.8% |

Autres produits/(charges) d'exploitation | - | 1 | 1 | -1 | 1 | - |

EBIT normalisé | -1 457 | 108 | 73 | -120 | -1 396 | -8.6% |

EBITDA normalisé | -1 093 | 108 | 41 | -60 | -1 004 | -5.9% |

Annexe 3 : État consolidé de la situation financière

Pour la période se terminant au | ||

Millions d’USD | 31 décembre 2022 | 31 décembre 2021 |

ACTIFS | ||

Actifs non-courants | ||

Immobilisations corporelles | 26 671 | 26 678 |

Goodwill | 113 010 | 115 796 |

Immobilisations incorporelles | 40 209 | 40 430 |

Participations dans des entreprises associées | 4 656 | 5 874 |

Placements | 175 | 161 |

Actifs d’impôts différés | 2 300 | 1 969 |

Pensions et obligations similaires | 11 | 5 |

Impôts sur le résultat à récupérer | 883 | 1 137 |

Dérivés | 60 | 48 |

Créances commerciales et autres créances | 1 782 | 1 580 |

Total actifs non-courants | 189 757 | 193 678 |

Actifs courants | ||

Placements | 97 | 374 |

Stocks | 6 612 | 5 399 |

Impôts sur le résultat à récupérer | 813 | 381 |

Dérivés | 331 | 621 |

Créances commerciales et autres créances | 5 330 | 5 046 |

Trésorerie et équivalents de trésorerie | 9 973 | 12 097 |

Actifs détenus en vue de la vente | 30 | 30 |

Total actifs courants | 23 186 | 23 949 |

Total de l’actif | 212 943 | 217 627 |

CAPITAUX PROPRES ET PASSIFS | ||

Capitaux propres | ||

Capital souscrit | 1 736 | 1 736 |

Primes d’émission | 17 620 | 17 620 |

Réserves | 15 218 | 15 431 |

Résultats reportés | 38 823 | 33 882 |

Capitaux propres attribuables aux porteurs de titres d’AB InBev | 73 398 | 68 669 |

Participations ne donnant pas le contrôle | 10 880 | 10 671 |