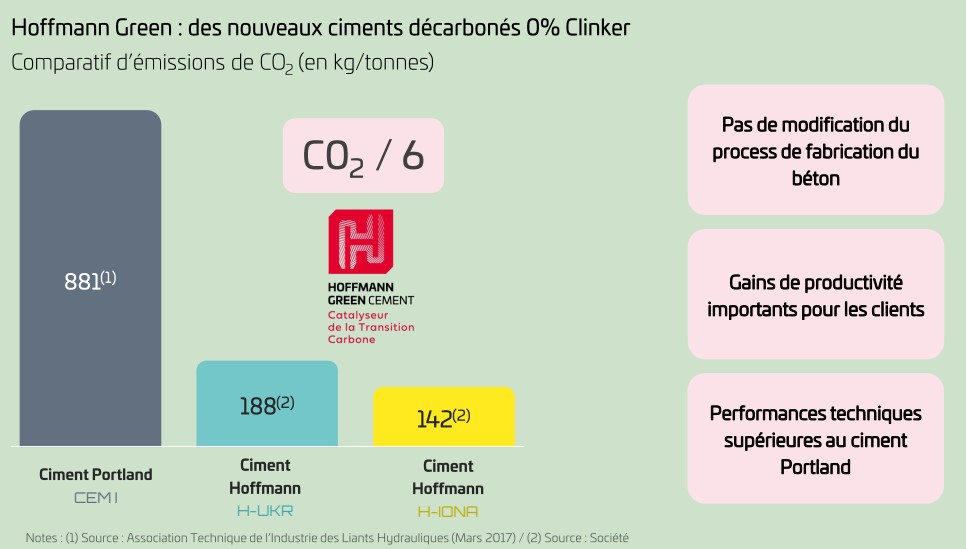

HGC est le genre d'entreprise que l'on souhaite voir réussir. Malheureusement, rien ne garantit à ce stade de développement que le succès d'estime se transformera en succès économique. Le décor est planté de façon assez abrupte, mais c'est pour bien cerner les risques associés au dossier. Comme son nom l'indique, HGC est un producteur de ciment. Mais pas n'importe quel ciment, ou plutôt pas n'importe quel mode de production de ciment. Là, il convient de faire une petite parenthèse pour rappeler que l'industrie du ciment est l'une des plus émettrices de CO2 de la planète, parce qu'il est produit à partir de clinker broyé, un produit du calcaire chauffé à très haute température pendant 18 heures. Bonjour la consommation d'énergie. HGC propose de produire du ciment sans clinker, grâce à un procédé d’activation à froid. Le management revendique une division par quatre à six des émissions de CO2 par rapport au ciment classique (dit ciment Portland).

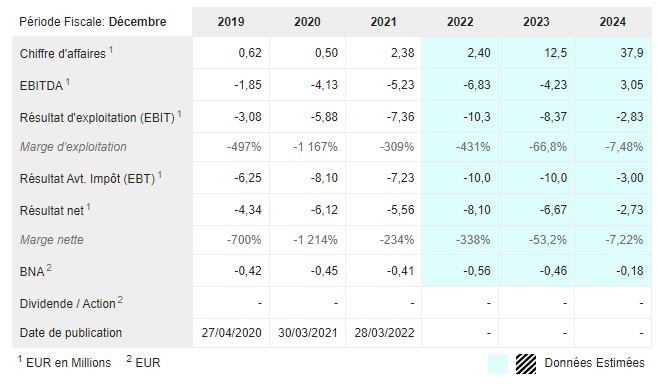

L'histoire est donc assez belle, d'autant plus avec en toile de fond le durcissement des réglementations environnementales un peu partout. Côté clair, HGC a d'ores et déjà franchi un certain nombre d'écueils, en particulier la validation du concept, la construction d'un premier site de production, la certification de la qualité du ciment produit par le CSTB et la livraison des premières commandes. Côté obscur, la société a concédé mi-septembre qu'elle sera très en-deçà de ses objectifs de livraison en 2022, à cause de l'attentisme général dans le secteur du BTP. Elle devrait ainsi écouler 10 000 tonnes de ciments sur l'année, contre un objectif initial compris entre 20 000 et 30 000 tonnes. Ciment vert ou pas, le contexte économique est passé par là, même si aucun des contrats signés par l'entreprise n'a été annulé. Les promoteurs maîtrisent le foncier et ont des permis purgés, mais ils retardent les mises en chantier faute de marges, résume avec justesse l'analyste Arnaud Despre, chez Portzamparc. En espérant que le prix des matériaux va s'assagir et que le marché de l'immobilier ne se grippera pas.

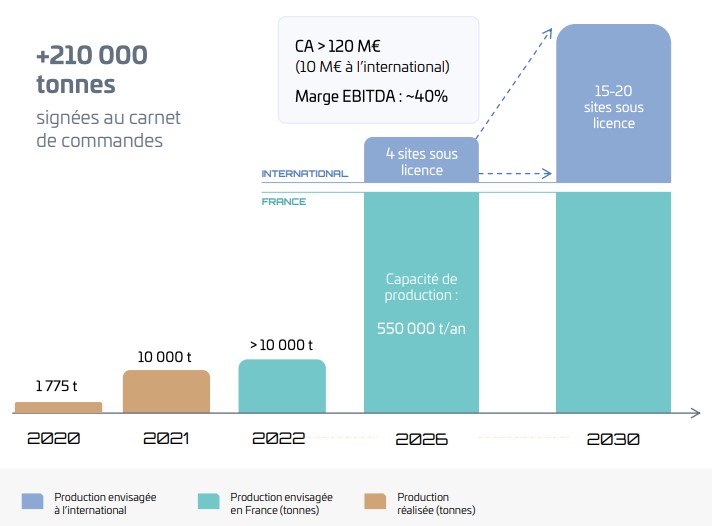

Evidemment, la situation est très pénalisante pour HGC, qui aurait préféré refuser des clients plutôt que de faire tourner un outil industriel flambant neuf au ralenti. Il faudra attendre quelques exercices pour savoir si les fluctuations de court terme ne sont que des péripéties sur le chemin du succès. En attendant, le management s'en tient à ses prévisions de moyen terme. C’est-à-dire vendre chaque année 550 000 tonnes de ciment en France à partir de 2026, ce qui représenterait 3% du marché national et générerait 120 M€ de chiffre d'affaires. Et même 130 M€, en ajoutant les 10 M€ qu'HGC espère retirer de son déploiement à l'étranger sous forme de licences sur la technologie maison. Le tout avec une marge d'Ebitda de 40%, qui dépasserait nettement les niveaux constatés chez les concurrents traditionnels comme Holcim (26%), Buzzi Unicem (23%) ou HeidelbergCement (20%).

Enfin pour l'instant, les promesses n'engagent que ceux qui les écoutent et HGC est encore dans le dur, sans mauvais jeu de mots. D'ailleurs, l'action cotait moins de 7 EUR il y a encore une semaine, alors qu'elle avait été introduite à 18 EUR il y a trois ans. Mais le développement industriel est clairement fléché, la stratégie est d'aplomb, le financement suit et l'écart de prix entre le ciment Hoffmann et le ciment Portland devrait progressivement se réduire avec l'accroissement du coût des émissions de CO2 et les contraintes environnementales grandissantes.

Par

Par