OVH est une entreprise française spécialisée dans les services d'hébergement web, de serveurs dédiés et de cloud computing. Créée en 1999 par Octave Klaba, un ingénieur d'origine polonaise, la société a rapidement gravi les échelons pour devenir l'un des principaux acteurs de l'industrie du cloud en Europe. Presque une prouesse en soi compte tenu de l'hégémonie sino-américaine en la matière. L'histoire d'Octave ne démarre pas dans un garage en Californie mais dans un appartement à Lille. C'est moins sexy mais la genèse était toute aussi artisanale. Premier serveur acheté en 2000, première expansion internationale en 2004, premier développement dans le cloud en 2010, premiers pas aux Etats-Unis en 2016. Premier baptême du feu en bourse en 2021 à 18,50 EUR par action. Et première incursion en bourse un an et demi plus tard sous les 10 EUR.

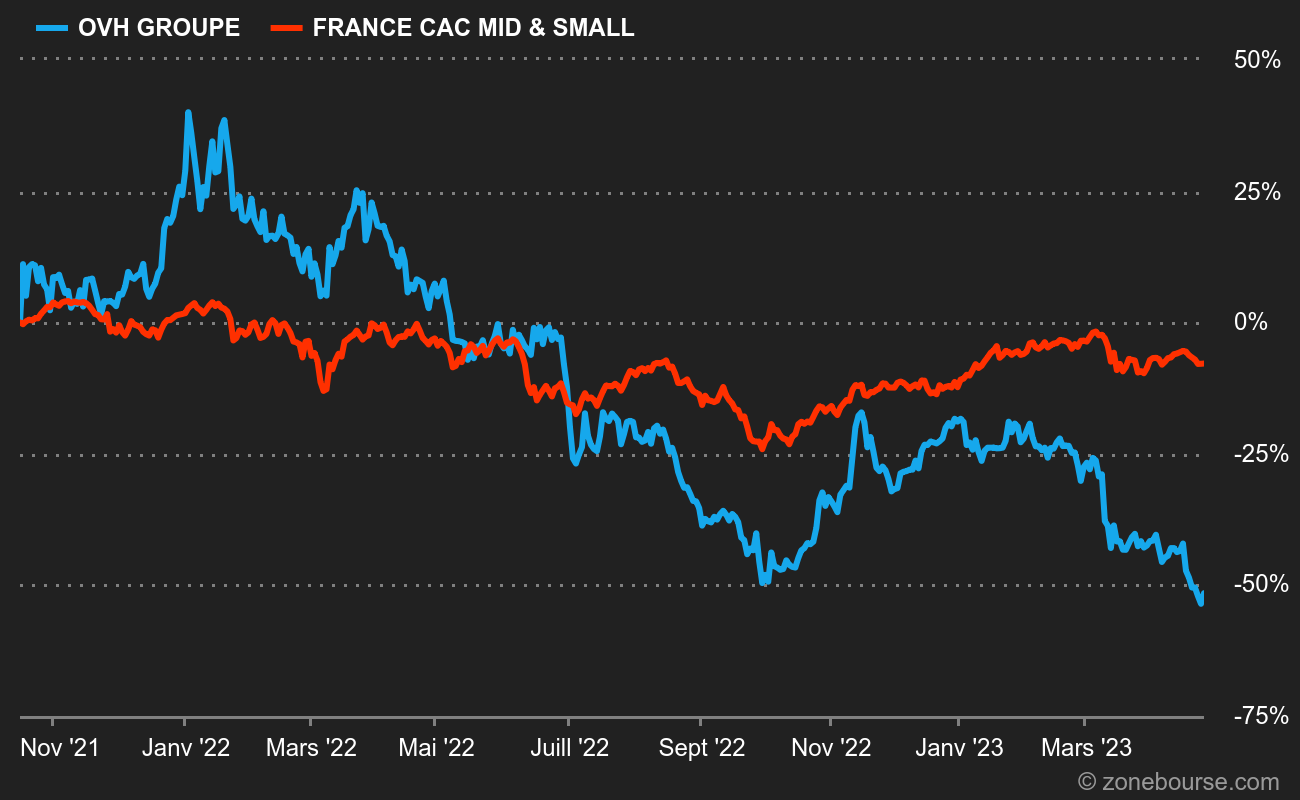

Voilà ce qui vaut à OVH de figurer dans notre rubrique de losers du moment. D'ailleurs, sa vie d'entreprise cotée n'avait pas démarré sous les meilleurs Auspices. Quelques mois avant l'IPO, un violent incendie avait ravagé un centre de données à Strasbourg, entraînant d'importants désagréments pour les clients et des coûts considérables pour la société. Et deux jours avant la première cotation, une panne conséquente avait affecté l'infrastructure. Manifestement, les fées ne s'étaient pas penchées sur le berceau boursier.

CocoricOVH

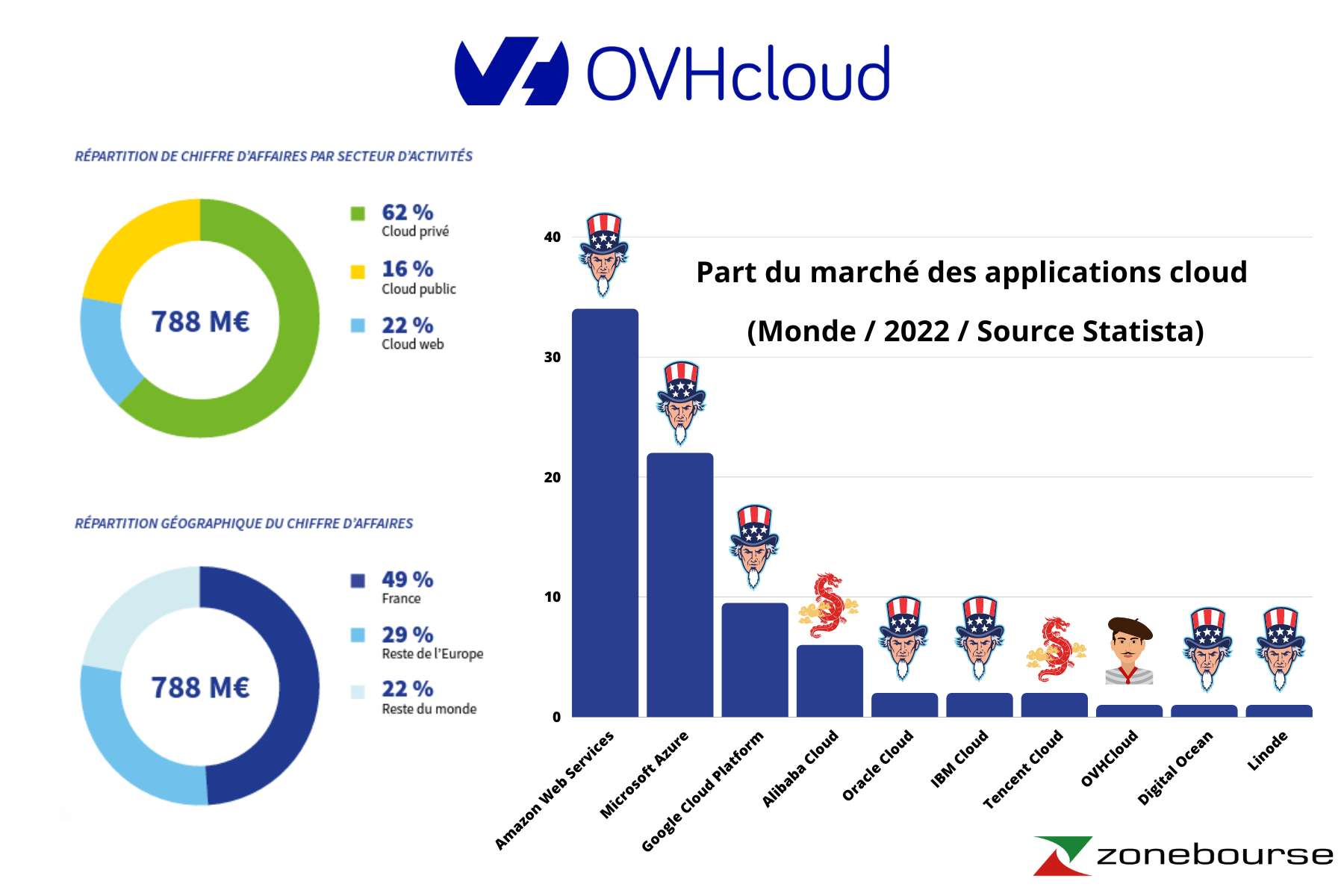

Pourtant l'histoire est plutôt belle. Dans une Europe qui parle beaucoup mais qui agit peu en matière de souveraineté numérique, OVH est un commencement de solution alternative aux colosses estrangers du secteur, qui trustent les parts de marché et nos pauvres données personnelles, professionnelles et administratives. Et puis les entreprises du numérique en phase de maturation ne sont pas si nombreuses sur le vieux continent. On est donc sur un actif un peu unique.

Pour donner quelques clefs de compréhension à ceux qui connaissent mal le dossier, OVH est un fournisseur de services qui permet aux entreprises d'externaliser la construction et l'exploitation de leurs centres de données. Les fournisseurs de services cloud peuvent dédier un serveur à un seul client (un système de "cloud privé") ou partager un serveur entre plusieurs clients (un système de "cloud public"). Les clients du cloud privé paient généralement des frais mensuels pour une capacité dédiée, tandis que les clients du cloud public paient pour la capacité qu'ils utilisent réellement. Afin d'optimiser leurs coûts, les entreprises optent souvent pour des stratégies duales, ou "cloud hybride", combinant une capacité de cloud privé pour leurs fonctions et données les plus sensibles avec une capacité de cloud public pour leurs besoins moins sensibles.

Le cloud computing englobe notamment une gamme de services qui comprend l'Infrastructure-as-a-Service (IaaS), la Plateforme-as-a-Service (PaaS) et le Logiciel-as-a-Service (SaaS). OVH propose à la fois du cloud privé et public, principalement sous forme IaaS et PaaS. Son offre de cloud privé se divise entre "Baremetal" (administrée par le client) et HPC (gérée par OVH sur virtualisation VMWare). Le groupe génère aussi entre 20 et 25% de son activité dans le "cloud web", c’est-à-dire l'hébergement de sites internet et de domaines. Le cloud privé affiche une marge d'Ebitda proche de 39%, le cloud public environ 44% et le cloud web 36%.

Un modèle en construction

Pour son entrée en bourse, OVH avait largement communiqué sur la rareté de son offre à l'échelle européenne, c'est de bonne guerre. Du coup, les attentes étaient extrêmement élevées. Et force est ce constater que la trajectoire de résultats n'est pas aussi linéaire qu'on aurait pu l'espérer. Les analystes qui suivent le dossier pensent que les revenus vont passer de 663 M€ en 2021 à 1039 M€ en 2024. La croissance est plutôt correcte, mais les résultats ont du mal à suivre. Si la marge d'Ebitda est relativement récurrente (38 à 39% dernièrement sur une base ajustée), le bas du compte de résultats est bien plus volatile, avec un Ebit attendu très faible cette année, après 38,9 M€ l'année dernière. La société consomme toujours des liquidités : 179 M€ l'année dernière et probablement autour de 110 M€ cette année. Elle est toujours dans sa phase de maturation, avec d'important investissements en infrastructures à financer.

| Période Fiscale : Août | 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 |

|---|---|---|---|---|---|---|---|

| Chiffre d'affaires 1 | - | 663,3 | 788 | 897,3 | 984,8 | 1 116 | 1 244 |

| EBITDA 1 | - | - | 307,6 | 325,5 | 367,9 | 421,2 | 484,5 |

| Résultat d'exploitation (EBIT) 1 | - | - | 38,88 | 6,312 | 28,55 | - | 24,36 |

| Marge d'exploitation | - | - | 4,93 % | 0,7 % | 2,9 % | - | 1,96 % |

| Résultat Avt. Impôt (EBT) 1 | - | - | -19,79 | -40,41 | -3,788 | -12 | 24 |

| Résultat net 1 | -11,31 | -32,34 | -28,55 | -40,32 | -30,93 | -13,6 | 32,04 |

| Marge nette | - | -4,88 % | -3,62 % | -4,49 % | -3,14 % | -1,22 % | 2,58 % |

| BNA 2 | -0,0700 | - | -0,1500 | -0,2100 | -0,0853 | -0,005120 | 0,2153 |

| Free Cash Flow 1 | - | - | -179,3 | -27,95 | -38,27 | -24,02 | 13,75 |

| Marge FCF | - | - | -22,76 % | -3,12 % | -3,89 % | -2,15 % | 1,11 % |

| FCF Conversion (EBITDA) | - | - | - | - | - | - | 2,84 % |

| FCF Conversion (Résultat net) | - | - | - | - | - | - | 42,92 % |

| Dividende / Action 2 | - | - | - | - | - | - | - |

| Date de publication | 20/09/21 | 16/11/21 | 26/10/22 | 25/10/23 | - | - | - |

Les objectifs fixés pour 2025 sont une marge d'Ebitda de 42% et une croissance annuelle qui s'ancrera dans la zone de 25%, soit un rythme deux fois supérieur à celui qui est attendu en 2023. L'objectif pour l'année en cours a en effet été fixé à 13/14%, contre 14 à 16% initialement. A la suite de la publication, le titre a plongé de 9%. Pour autant, ce sont plutôt les résultats qui ont surpris. En effet, OVH s'en tire plutôt bien au niveau de la croissance de l'activité, surtout après les commentaires prudents de ce que l'on appelle les "hyperscalers", les géants américains du secteur comme AWS (Amazon) ou Microsoft. En revanche, les facteurs externes comme le prix de l'énergie ont plus pesé que prévu sur les marges. Par conséquent, les meilleures pages de l'entreprise restent encore à écrire et les derniers chiffres constituent une déception de plus sur un dossier qui en compte déjà pas mal en dépit d'une vie boursière assez courte.

Avertissez, avertissez, il en restera toujours quelque chose

Pour agrémenter l'analyse avec un peu de psychologie, il ressort de nos échanges avec des spécialistes du secteur que les investisseurs pensent que les objectifs 2025 sont trop ambitieux et qu'ils risquent de ne pas être tenus. Le marché fait en quelques sortes passer le message "ça irait mieux en le disant" au management. Parce que tant que les choses ne sont pas vraiment claires et qu'une menace de réajustement en baisse existe, une décote risque de persister. A moins qu'OVH ne tienne ses promesses, auquel cas le chemin de croix du titre pourrait être excessif. Ceci dit même sur les niveaux de valorisation actuels, l'action reste un vrai pari sur l'émergence à terme d'un acteur européen d'envergure dans le secteur.

"Fallait pas l'inviter" identifie des entreprises qui traversent une passe compliquée en bourse. Sait-on jamais, elles pourraient s'en remettre ! Les derniers articles de la rubrique :

Par

Par